Material Divulgativo de Sistema Tributario Español

Régimen especial del Criterio de Caja

(Nueva Ley de Emprendedores)

Una de las medidas más esperadas a la llega de la Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores y su internacionalización, es el Régimen Especial de Caja, en el que el devengo del IVA soportado o repercutido se producirá en el momento en que se efectúe el pago o el cobro del mismo, y no en el momento en el que se realice el hecho imponible, con el objeto de evitar, en momentos en los que la morosidad está en alza, que un contribuyente declare un IVA a hacienda que debe ingresar, pero que aún no ha cobrado.

La ley de emprendedores modifica la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido de manera que introduce un Capitulo X en el que se exponen los puntos que veremos a continuación.

1. ¿Quiénes pueden optar por este criterio?

Podrán aplicar el régimen especial del criterio de caja los sujetos pasivos del Impuesto cuyo volumen de operaciones durante el año natural anterior no haya superado los 2.000.000 de euros.

En caso en el que el sujeto pasivo hubiera iniciado la realización de actividades empresariales o profesionales en el año natural anterior, el importe del volumen de operaciones se elevará al año.

Por otro lado si no hubiese iniciado actividad alguna el año anterior, podrá aplicarlo en el año natural en curso.

Quedarán excluidos del régimen de caja, los sujetos pasivos cuyos cobros en efectivo respecto de un mismo destinatario durante el año natural superen la cuantía que se determine reglamentariamente.

Explícitamente se debe optar por este criterio, y dicha opción será prorrogada salvo renuncia. Dicha renuncia tendrá validez mínima de tres años.

2. ¿Qué actividades pueden acogerse a este régimen?

Aquellas operaciones que se entiendan realizadas en el territorio de aplicación del impuesto, quedando excluidas del régimen las siguientes:

a. Las acogidas a los regímenes especiales, simplificado, agricultura, ganadería y pesca, del recargo de equivalencia, del oro de inversión, aplicable a los servicios prestados por vía electrónica y del grupo de entidades

b. Las entregas de bienes exentas a las que se refieren los artículos 21, 22, 23, 24, y 25 de la Ley de IVA.

c. Las adquisiciones intracomunitarias de bienes

d. En los casos de inversión del sujeto pasivo (Artículo 84 de la Ley de IVA)

e. Las importaciones y operaciones asimiladas a las importaciones.

f. Aquellos supuestos de autoconsumo y otras operaciones asimiladas a las entregas de bienes y prestación de servicios regulados en los artículos 9 y 12 de la Ley de IVA.

3. ¿En qué consiste el criterio de caja?

En las operaciones a las que sea de aplicación este régimen especial, el Impuesto se devengará en el momento del cobro total o parcial del precio por los importes efectivamente percibidos, y en caso de no producirse, el devengo se producirá el 31 de diciembre del año inmediato posterior a aquel en que se haya realizado la operación. El momento de dicho cobro deberá acreditarse.

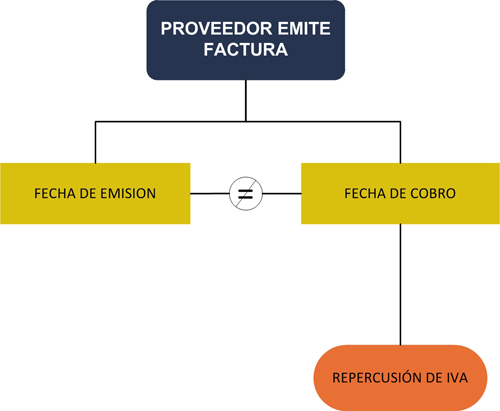

Por tanto, la repercusión del Impuesto se hará en el momento de expedición y entrega de la factura correspondiente, pero se devengará en el momento del cobro de la misma.

El derecho a la deducción solo podrá ejercitarse en la declaración-liquidación relativa al período de liquidación en que haya nacido el derecho a la deducción de las cuotas soportadas o en las de los sucesivos, siempre que no hubiera transcurrido el plazo de cuatro año, contados a partir del nacimiento del mencionado derecho.

4. ¿Qué ocurre con los destinatarios?

Para los sujetos pasivos no acogidos al régimen especial del criterio de caja, pero que sean destinatarios de las operaciones incluidas en el mismo, en relación con las cuotas soportadas por esas operaciones, el nacimiento del derecho a la deducción se producirá en el momento del pago total o parcial del precio de las mismas por los importes efectivamente satisfechos, o, si este no se ha producido, el 31 de diciembre del año inmediatamente posterior a aquel en que se haya realizado la operación.

Por lo tanto, el momento del devengo del IVA soportado se producirá con independencia del momento en el que se produzca el hecho imponible.

Debe acreditarse el momento de dicho pago.

La modificación de la base imponible a la que se refiere el artículo 80 de la Ley de IVA, efectuada por sujetos pasivos que no se encuentren acogidos al régimen especial del criterio de caja, determinará el nacimiento del derecho a la deducción de las cuotas soportadas por el sujeto pasivo deudor, acogido a dicho régimen especial correspondientes a las operaciones modificadas y que estuvieran aún pendientes de deducción en la fecha en que se realice la referida modificación de la base imponible.

- IRPF: Hecho imponible

- Rendimientos del trabajo a efectos fiscales

- Rendimientos íntegros del capital inmobiliario

- Rendimientos íntegros del capital mobiliario

- Rendimientos íntegros de actividades económicas

- Estimación Directa y Simplificada de Rendimientos de Actividades Económicas

- Estimación Objetiva de Rendimientos de Actividades Económicas

- Ganancias y pérdidas patrimoniales: delimitación del concepto

- Base imponible Impuesto Sociedades

- Correcciones de Valor: Amortizaciones

- Correciones de valor: Pérdida por deterioro de valor de los elementos patrimoniales

- Provisiones Impuesto Sociedades

- Ingresos computables y gastos deducibles

- Transmisiones Patrimoniales y Operaciones Societarias

- Exención para evitar la doble imposición de dividendos y rentas obtenidas en el extranjero

- Imputación temporal. Inscripción contable de ingresos y gastos

- Operaciones vinculadas: Gastos de servicios

- El valor de mercado como norma de valoración

- Compensación de Bases Negativas de períodos impositivos anteriores

- País Vasco. Impuesto sobre Sucesiones y Donaciones

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Vizcaya

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Vizcaya

- Impuesto sobre Transimisiones Patrimoniales y Actos Jurídicos Documentados (TPO y AJD): País Vasco

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Vizcaya

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): País Vasco, Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Vizcaya

- Aspectos Generales de los Procedimientos Tributarios

- Aplicación de los tributos

- Aplicación e interpretación de las normas

- Procedimientos Tributarios y Régimen Sancionador: Normativa

- Estructura de la Agencia Tributaria

- Relación Jurídico-Tributaria

- Obligaciones Formales

- Representación

- Notificaciones y Domicilio Fiscal

- Fases: Procedimiento Administrativo Común

- Plazos de Resolución y efectos de la falta de resolución expresa