Tendencias:

Material Divulgativo de Sistema Tributario Español

MATERIAL DIVULGATIVO DE Sistema Tributario Español

Cálculo de la Base Liquidable. Reducciones de la Base Imponible

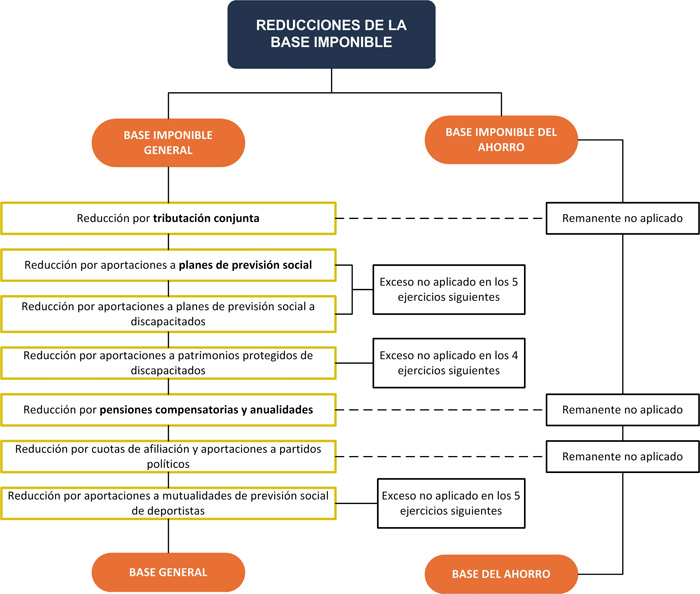

Para la obtención de las bases liquidables, se aplicarán determinadas reducciones de la base imponible general, siempre y cuando no sea negativa. Los remanentes no aplicados se prorrogarán a ejercicios posteriores o directamente a la base del ahorro (sin hacer esta negativa), dependiendo de su naturaleza.

Atendiendo a los límites señalados por la normativa vigente se encuentran por orden:

- Reducciones por tributación conjunta biparental o monoparental (artículo 84.2.3º y 4º Ley IRPF).

- Reducciones por aportaciones a planes de previsión social (artículo 51 y artículo 52 Ley IRPF; y artículos 49 a 51 Reglamento IRPF).

- Reducciones por aportaciones a planes de previsión social para discapacitados (artículos 53 Ley IRPF; y artículo 50 y artículo 51 Reglamento IRPF).

- Reducciones por aportaciones para patrimonios protegidos de discapacitados artículo 54 Ley IRPF; y artículo 71 Reglamento de IRPF).

- Reducciones por pensiones compensatorias y anualidades por alimentos (artículo 55 de la Ley IRPF).

- Reducción por cuotas de afiliación y aportaciones a partidos políticos (artículo 61.bis de la Ley IRPF).

- Reducciones por aportaciones a mutualidades de previsión social de deportistas (disposición adicional undécima Ley IRPF).

Como concepto básico en la liquidación, hay que tener en cuenta este orden para el cálculo de las reducciones, ya que se realizan de manera progresiva.

Una vez calculadas dichas reducciones, obtendremos como resultado de su aplicación las bases liquidables general, y del ahorro

Materiales Sistema Tributario Español

- IRPF: Hecho imponible

- Rendimientos del trabajo a efectos fiscales

- Rendimientos íntegros del capital inmobiliario

- Rendimientos íntegros del capital mobiliario

- Rendimientos íntegros de actividades económicas

- Estimación Directa y Simplificada de Rendimientos de Actividades Económicas

- Estimación Objetiva de Rendimientos de Actividades Económicas

- Ganancias y pérdidas patrimoniales: delimitación del concepto

- Base imponible Impuesto Sociedades

- Correcciones de Valor: Amortizaciones

- Correciones de valor: Pérdida por deterioro de valor de los elementos patrimoniales

- Provisiones Impuesto Sociedades

- Ingresos computables y gastos deducibles

- Transmisiones Patrimoniales y Operaciones Societarias

- Exención para evitar la doble imposición de dividendos y rentas obtenidas en el extranjero

- Imputación temporal. Inscripción contable de ingresos y gastos

- Operaciones vinculadas: Gastos de servicios

- El valor de mercado como norma de valoración

- Compensación de Bases Negativas de períodos impositivos anteriores

- País Vasco. Impuesto sobre Sucesiones y Donaciones

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Vizcaya

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Vizcaya

- Impuesto sobre Transimisiones Patrimoniales y Actos Jurídicos Documentados (TPO y AJD): País Vasco

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Vizcaya

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): País Vasco, Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Vizcaya

- Aspectos Generales de los Procedimientos Tributarios

- Aplicación de los tributos

- Aplicación e interpretación de las normas

- Procedimientos Tributarios y Régimen Sancionador: Normativa

- Estructura de la Agencia Tributaria

- Relación Jurídico-Tributaria

- Obligaciones Formales

- Representación

- Notificaciones y Domicilio Fiscal

- Fases: Procedimiento Administrativo Común

- Plazos de Resolución y efectos de la falta de resolución expresa