Material Divulgativo de Sistema Tributario Español

Régimen de deducciones en sectores diferenciados de la actividad empresarial o profesional

Antes de proceder al cómputo de las deducciones a través de la regla de prorrata, es conveniente determinar la aplicación de la misma en sectores diferenciados de actividad.

¿Qué son sectores diferenciados de la actividad?

Según el artículo 9.1 c), en materia de autoconsumos, pone respuesta a esta pregunta diciendo:

Se considerarán actividades económicas distintas aquellas que tengan asignados grupos diferentes de CNAE. No obstante, no se considera actividad diferenciada la accesoria de otra principal, considerando actividades accesorias aquellas cuyo volumen de operaciones no excediera del 15 por 100 del de la principal y, además, contribuya a su realización.

Los regímenes de deducción se considerarán distintos si los porcentajes de deducción, determinados con arreglo a lo dispuesto en el artículo 104 de la ley, que resultarían aplicables en la actividad o actividades distintas de la principal difiriesen en más de 50 puntos porcentuales del correspondiente a la citada actividad principal.

La actividad principal, con las actividades accesorias a la misma y las actividades económicas distintas cuyos porcentajes de deducción no difirieran en más 50 puntos porcentuales con el de aquella constituirán un solo sector diferenciado.

Las actividades distintas de la principal cuyos porcentajes de deducción difirieran en más de 50 puntos porcentuales con el de esta constituirán otro sector diferenciado del principal

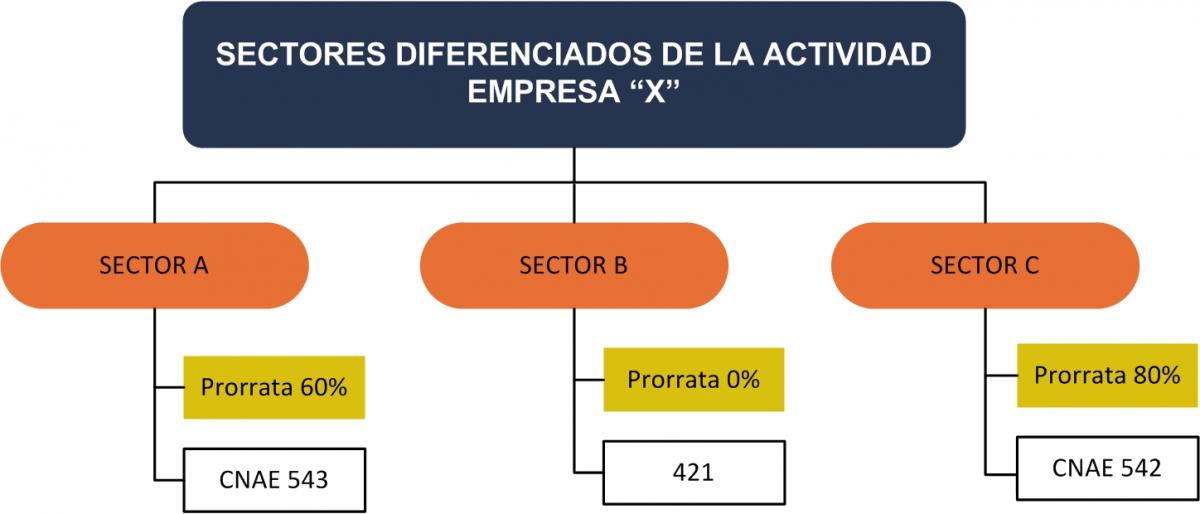

Ejemplo:

En este caso, A y B, difieren en más de 50 puntos de derecho de deducibilidad determinado por la regla de prorrata. Como también tienen CNAE distintos, se consideran sectores diferenciados de la actividad ya que no sabemos el porcentaje que representa una de otra para determinar si es accesoria o no.

El sector A y C, se consideran un mismo sector ya que solo difieren en 20 puntos en la prorrata, y tienen mismo grupo de CNAE.

Por último B y C, también se consideraran sectores diferenciados de la actividad debido a que difieren en más de 50 puntos en la prorrata y tienen distinto CNAE.

“Nota: Los CNAE referenciados en el ejemplo, son ficticios y no se corresponden con la realidad”

En este caso, si se considera que existen sectores diferenciados de la actividad, el artículo 101 de la ley, determina que los sujetos pasivos en estas condiciones deberán aplicar separadamente el régimen de deducciones respecto de cada uno de ellos.

- IRPF: Hecho imponible

- Rendimientos del trabajo a efectos fiscales

- Rendimientos íntegros del capital inmobiliario

- Rendimientos íntegros del capital mobiliario

- Rendimientos íntegros de actividades económicas

- Estimación Directa y Simplificada de Rendimientos de Actividades Económicas

- Estimación Objetiva de Rendimientos de Actividades Económicas

- Ganancias y pérdidas patrimoniales: delimitación del concepto

- Base imponible Impuesto Sociedades

- Correcciones de Valor: Amortizaciones

- Correciones de valor: Pérdida por deterioro de valor de los elementos patrimoniales

- Provisiones Impuesto Sociedades

- Ingresos computables y gastos deducibles

- Transmisiones Patrimoniales y Operaciones Societarias

- Exención para evitar la doble imposición de dividendos y rentas obtenidas en el extranjero

- Imputación temporal. Inscripción contable de ingresos y gastos

- Operaciones vinculadas: Gastos de servicios

- El valor de mercado como norma de valoración

- Compensación de Bases Negativas de períodos impositivos anteriores

- País Vasco. Impuesto sobre Sucesiones y Donaciones

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Vizcaya

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Vizcaya

- Impuesto sobre Transimisiones Patrimoniales y Actos Jurídicos Documentados (TPO y AJD): País Vasco

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Vizcaya

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): País Vasco, Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Vizcaya

- Aspectos Generales de los Procedimientos Tributarios

- Aplicación de los tributos

- Aplicación e interpretación de las normas

- Procedimientos Tributarios y Régimen Sancionador: Normativa

- Estructura de la Agencia Tributaria

- Relación Jurídico-Tributaria

- Obligaciones Formales

- Representación

- Notificaciones y Domicilio Fiscal

- Fases: Procedimiento Administrativo Común

- Plazos de Resolución y efectos de la falta de resolución expresa