Material Divulgativo de Sistema Tributario Español

Operaciones Societarias

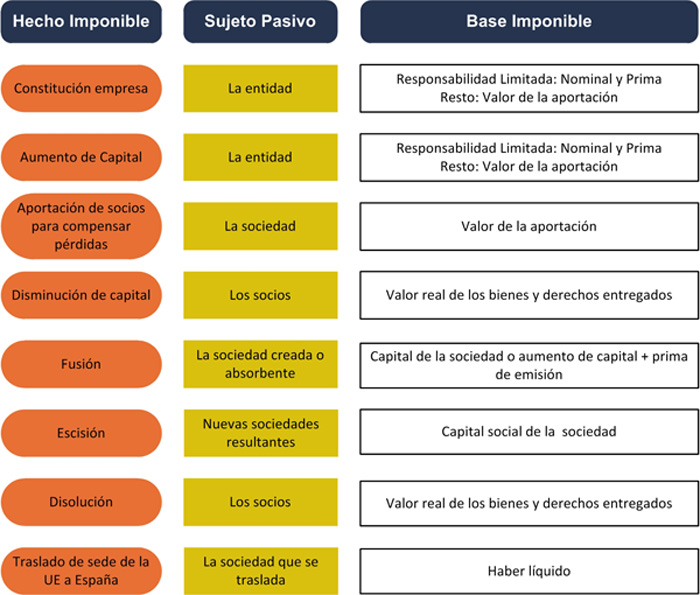

Hecho imponible

Son operaciones societarias sujetas:

1.º La constitución de sociedades, el aumento y disminución de su capital social y la disolución de sociedades.

2.º Las aportaciones que efectúen los socios que no supongan un aumento del capital social.

3.º El traslado a España de la sede de dirección efectiva o del domicilio social de una sociedad cuando ni una ni otro estuviesen previamente situados en un Estado miembro de la Unión Europea.

No estarán sujetas:

1.º Las operaciones de reestructuración.

2.º Los traslados de la sede de dirección efectiva o del domicilio social de sociedades de un Estado miembro de la Unión Europea a otro.

3.º La modificación de la escritura de constitución o de los estatutos de una sociedad y, en particular, el cambio del objeto social, la transformación o la prórroga del plazo de duración de una sociedad.

4.º La ampliación de capital que se realice con cargo a la reserva constituida exclusivamente por prima de emisión de acciones.

Sujeto pasivo

Estará obligado al pago del impuesto a título de contribuyente y cualesquiera que sean las estipulaciones establecidas por las partes en contrario:

a) En la constitución de sociedades, aumento de capital, traslado de sede de dirección efectiva o domicilio social y aportaciones de los socios que no supongan un aumento del capital social, la sociedad.

b) En la disolución de sociedades y reducción de capital social, los socios, copropietarios, comuneros o partícipes por los bienes y derechos recibidos.

Responsables subsidiarios

Serán subsidiariamente responsables del pago del impuesto en la constitución de sociedades, aumento y reducción de capital social, aportaciones de los socios que no supongan un aumento del capital social, disolución y traslado de la sede de dirección efectiva o del domicilio social de sociedades, los promotores, administradores, o liquidadores de las mismas que hayan intervenido en el acto jurídico sujeto al impuesto, siempre que se hubieran hecho cargo del capital aportado o hubiesen entregado los bienes.

Base imponible

En la constitución y aumento de capital de sociedades que limiten de alguna manera la responsabilidad de los socios, la base imponible coincidirá con el importe nominal en que aquél quede fijado inicialmente o ampliado con adición de las primas de emisión, en su caso, exigidas.

Cuando se trate de operaciones realizadas por sociedades distintas de las anteriores y en las aportaciones de los socios que no supongan un aumento del capital social, la base imponible se fijará en el valor neto de la aportación, entendiéndose como tal el valor real de los bienes y derechos aportados minorado por las cargas y gastos que fueren deducibles y por el valor de las deudas que queden a cargo de la sociedad con motivo de la aportación.

En los traslados de sede de dirección efectiva o de domicilio social, la base imponible coincidirá con el haber líquido que la sociedad, cuya sede de dirección efectiva o domicilio social se traslada, tenga el día en que se adopte el acuerdo.

En la disminución de capital y en la disolución, la base imponible coincidirá con el valor real de los bienes y derechos entregados a los socios, sin deducción de gastos y deudas.

Cuota tributaria

La cuota tributaria se obtendrá aplicando a la base liquidable el tipo de gravamen del 1 por 100.

Exenciones

Desde 2011, según lo previsto en los apartados siguientes, estarán exentas:

Real Decreto Ley 13/2010, de 3 de diciembre de actuaciones en el ámbito fiscal, laboral y liberalizadoras para fomentar la inversión la creación de empleo.

Artículo 3: Se modifica el artículo 45.I.B).11 del texto refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado por el Real Decreto Legislativo 1/1993, de 24 de septiembre, que habla determina las exenciones del impuesto y que queda redactado de la siguiente forma considerando como supuesto de exención:

«11. La constitución de sociedades, el aumento de capital, las aportaciones que efectúen los socios que no supongan aumento de capital y el traslado a España de la sede de dirección efectiva o del domicilio social de una sociedad cuando ni una ni otro estuviesen previamente situados en un Estado miembro de la Unión Europea.»

Ley 39/2010 de Presupuestos Generales del Estado

Disposición Transitoria Séptima. Incentivos fiscales para las empresas de reducida dimensión en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

Durante los años 2011 y 2012, se exoneran de la modalidad de operaciones societarias los aumentos de capital social de todas las entidades que cumplan con los requisitos establecidos para la aplicación del régimen de incentivos fiscales para las empresas de reducida dimensión, regulado en el Capítulo XII del Título VII del texto refundido de la Ley del Impuesto sobre Sociedades, aprobado por el Real Decreto Legislativo 4/2004, de 5 de marzo

- IRPF: Hecho imponible

- Rendimientos del trabajo a efectos fiscales

- Rendimientos íntegros del capital inmobiliario

- Rendimientos íntegros del capital mobiliario

- Rendimientos íntegros de actividades económicas

- Estimación Directa y Simplificada de Rendimientos de Actividades Económicas

- Estimación Objetiva de Rendimientos de Actividades Económicas

- Ganancias y pérdidas patrimoniales: delimitación del concepto

- Base imponible Impuesto Sociedades

- Correcciones de Valor: Amortizaciones

- Correciones de valor: Pérdida por deterioro de valor de los elementos patrimoniales

- Provisiones Impuesto Sociedades

- Ingresos computables y gastos deducibles

- Transmisiones Patrimoniales y Operaciones Societarias

- Exención para evitar la doble imposición de dividendos y rentas obtenidas en el extranjero

- Imputación temporal. Inscripción contable de ingresos y gastos

- Operaciones vinculadas: Gastos de servicios

- El valor de mercado como norma de valoración

- Compensación de Bases Negativas de períodos impositivos anteriores

- País Vasco. Impuesto sobre Sucesiones y Donaciones

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Vizcaya

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Vizcaya

- Impuesto sobre Transimisiones Patrimoniales y Actos Jurídicos Documentados (TPO y AJD): País Vasco

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Vizcaya

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): País Vasco, Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Vizcaya

- Aspectos Generales de los Procedimientos Tributarios

- Aplicación de los tributos

- Aplicación e interpretación de las normas

- Procedimientos Tributarios y Régimen Sancionador: Normativa

- Estructura de la Agencia Tributaria

- Relación Jurídico-Tributaria

- Obligaciones Formales

- Representación

- Notificaciones y Domicilio Fiscal

- Fases: Procedimiento Administrativo Común

- Plazos de Resolución y efectos de la falta de resolución expresa