Material Divulgativo de Sistema Tributario Español

Tributación de las rentas obtenidas sin Establecimiento Permanente

Atendiendo al artículo15.2 de la Ley de IRNR, aquellos contribuyentes que obtengan rentas sin establecimiento permanente, tributarán de forma separada por cada devengo total o parcial de renta sometida a gravamen, sin que sea posible compensación alguna entre aquéllas.

Base Imponible

Con carácter general, la base imponible correspondiente a los rendimientos que los contribuyentes por este impuesto obtengan sin mediación de establecimiento permanente estará constituida por su importe íntegro, determinado de acuerdo con las normas del texto refundido de la Ley del Impuesto sobre la Renta de las Personas Físicas con las siguientes salvedades dispuestas en el artículo 24 de la Ley del IRNR.

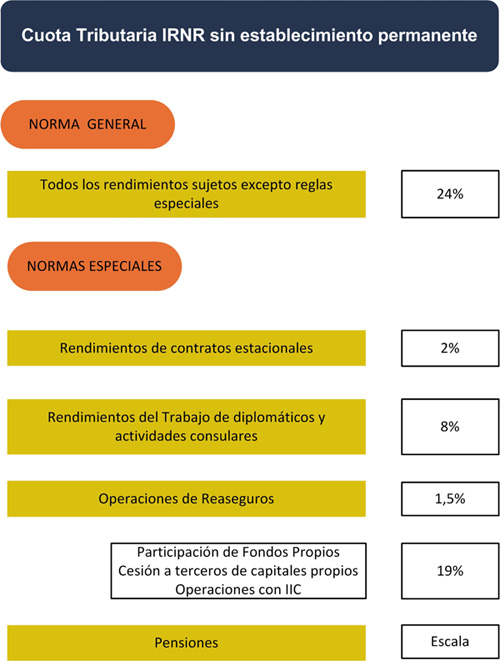

Cuota Tributaria

La cuota tributaria se obtendrá aplicando a la base imponible determinada los siguientes tipos de gravamen

En el caso de las pensiones y demás prestaciones similares percibidas por personas físicas no residentes en territorio español, cualquiera que sea la persona que haya generado el derecho a su percepción, serán gravadas de acuerdo con la siguiente escala:

|

Importe anual pensión hasta - Euros |

Cuota - Euros |

Resto pensión hasta - Euros |

Tipo Aplicable - Porcentaje |

|

0 |

0 |

12.000 |

8% |

|

12.000 |

960 |

6.700 |

30% |

|

18.700 |

2.970 |

En adelante |

40% |

De la cuota solo se deducirán:

- Las cantidades correspondientes a las deducciones por donativos en los términos previstos en la Ley del IRPF.

- Las retenciones e ingresos a cuenta que se hubieran practicado sobre las rentas del contribuyente.

Devengo del impuesto:

El impuesto se devengara:

- Tratándose de rendimientos, cuando resulten exigibles o en la fecha del cobro si ésta fuera anterior.

- Tratándose de ganancias patrimoniales, cuando tenga lugar la alteración patrimonial.

- Tratándose de rentas imputadas correspondientes a los bienes inmuebles urbanos, el 31 de diciembre de cada año.

- En los restantes casos, cuando sean exigibles las correspondientes rentas.

Las rentas presuntas a que se refiere el artículo 12.2 se devengarán cuando resultaran exigibles o, en su defecto, el 31 de diciembre de cada año.

En el caso de fallecimiento del contribuyente, todas las rentas pendientes de imputación se entenderán exigibles en la fecha del fallecimiento.

Obligaciones Formales:

Los contribuyentes que obtengan rentas de las referidas en el artículo 24.2 estarán obligados a llevar los registros de ingresos y gastos que reglamentariamente se establezcan.

Cuando hubieran de practicar retenciones e ingresos a cuenta, estarán obligados a presentar la declaración censal y a llevar los registros de ingresos y gastos que reglamentariamente se determinen.

Estarán obligados a practicar retención e ingreso a cuenta respecto de las rentas sujetas:

- Las entidades, incluidas las entidades en régimen de atribución, residentes en territorio español.

- Las personas físicas residentes en territorio español que realicen actividades económicas, respecto de las rentas que satisfagan o abonen en el ejercicio de aquéllas.

- Los contribuyentes de este impuesto mediante establecimiento permanente o sin establecimiento permanente, pero, en este caso, únicamente respecto de los rendimientos a que se refiere el artículo 30.

- Los contribuyentes a que se refiere el artículo 5.c).

- El representante designado de acuerdo con lo dispuesto en el artículo 86.1 y la disposición adicional decimoséptima de la Ley 30/1995, de 8 de noviembre, de ordenación y supervisión de seguros privados, que actúe en nombre de la entidad aseguradora que opere en régimen de libre prestación de servicios, en relación con las operaciones que se realicen en España

- IRPF: Hecho imponible

- Rendimientos del trabajo a efectos fiscales

- Rendimientos íntegros del capital inmobiliario

- Rendimientos íntegros del capital mobiliario

- Rendimientos íntegros de actividades económicas

- Estimación Directa y Simplificada de Rendimientos de Actividades Económicas

- Estimación Objetiva de Rendimientos de Actividades Económicas

- Ganancias y pérdidas patrimoniales: delimitación del concepto

- Base imponible Impuesto Sociedades

- Correcciones de Valor: Amortizaciones

- Correciones de valor: Pérdida por deterioro de valor de los elementos patrimoniales

- Provisiones Impuesto Sociedades

- Ingresos computables y gastos deducibles

- Transmisiones Patrimoniales y Operaciones Societarias

- Exención para evitar la doble imposición de dividendos y rentas obtenidas en el extranjero

- Imputación temporal. Inscripción contable de ingresos y gastos

- Operaciones vinculadas: Gastos de servicios

- El valor de mercado como norma de valoración

- Compensación de Bases Negativas de períodos impositivos anteriores

- País Vasco. Impuesto sobre Sucesiones y Donaciones

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Vizcaya

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Vizcaya

- Impuesto sobre Transimisiones Patrimoniales y Actos Jurídicos Documentados (TPO y AJD): País Vasco

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Vizcaya

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): País Vasco, Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Vizcaya

- Aspectos Generales de los Procedimientos Tributarios

- Aplicación de los tributos

- Aplicación e interpretación de las normas

- Procedimientos Tributarios y Régimen Sancionador: Normativa

- Estructura de la Agencia Tributaria

- Relación Jurídico-Tributaria

- Obligaciones Formales

- Representación

- Notificaciones y Domicilio Fiscal

- Fases: Procedimiento Administrativo Común

- Plazos de Resolución y efectos de la falta de resolución expresa