Material Divulgativo de Sistema Tributario Español

Liquidación del IAE (I)

Sujetos pasivos

Serán sujetos pasivos del IAE, a efectos del artículo 83 de la Ley de HHLL, las personas físicas o jurídicas y las entidades a que se refiere el artículo 35.4 de la Ley General Tributaria siempre que realicen en territorio nacional cualquiera de las actividades que originan el hecho imponible.

Cuota Tributaria

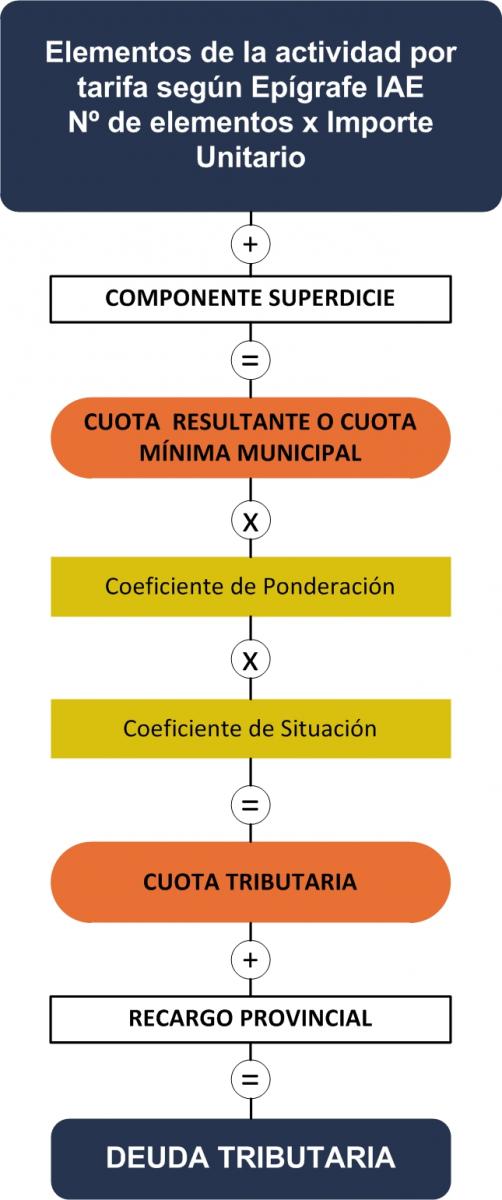

La cuota tributaria del impuesto se calcula aplicando las tarifas del impuesto de cada actividad, delimitando los componentes de la actividad gravados según las tarifas de su epígrafe a efectos del IAE; o bien, si es menor, la cuota mínima fijada, considerando las peculiaridades del componente superficie.

Una vez obtenida la cuota, la multiplicamos por el coeficiente de ponderación según cifra de negocios:

|

Importe neto de la cifra de negocios (euros) |

Coeficiente |

|

Desde 1.000.000,00 hasta 5.000.000,00 |

1,29 |

|

Desde 5.000.000,01 hasta 10.000.000,00 |

1,30 |

|

Desde 10.000.000,01 hasta 50.000.000,00 |

1,32 |

|

Desde 50.000.000,01 hasta 100.000.000,00 |

1,33 |

|

Más de 100.000.000,00 |

1.35 |

|

Sin cifra neta de negocio |

1,31 |

Una vez aplicado el coeficiente de ponderación se aplica el de situación, conforme a la categoría de la calle que apruebe el ayuntamiento.

Dicho coeficiente se situará entre el 0,4 y el 3,8, siendo el número de categorías de calle establecidas por el ayuntamiento de entre 2 y 9.

Por último se le practicará, si procede, un recargo provincial por un importe máximo del 40% regulado en el artículo 134 de la Ley de Haciendas Locales.

A continuación se aplican las siguientes bonificaciones:

- Necesarias:

- Cooperativas según lo previsto en la Ley 20/1990, de 19 de diciembre, sobre el Régimen Fiscal de las Cooperativas.

- 50% de bonificación durante los 5 primeros años de actividad a partir del segundo período impositivo a quienes inicien una actividad profesional.

- Ordenanzas fiscales:

- Quienes inicien la actividad empresarial, hasta el 50% los 5 años siguientes a la finalización de los dos primeros periodos impositivos exentos.

- 50% por creación de empleo.

- 50% por aprovechamiento energético.

- 50% para sujetos pasivos con rendimiento neto negativo.

- IRPF: Hecho imponible

- Rendimientos del trabajo a efectos fiscales

- Rendimientos íntegros del capital inmobiliario

- Rendimientos íntegros del capital mobiliario

- Rendimientos íntegros de actividades económicas

- Estimación Directa y Simplificada de Rendimientos de Actividades Económicas

- Estimación Objetiva de Rendimientos de Actividades Económicas

- Ganancias y pérdidas patrimoniales: delimitación del concepto

- Base imponible Impuesto Sociedades

- Correcciones de Valor: Amortizaciones

- Correciones de valor: Pérdida por deterioro de valor de los elementos patrimoniales

- Provisiones Impuesto Sociedades

- Ingresos computables y gastos deducibles

- Transmisiones Patrimoniales y Operaciones Societarias

- Exención para evitar la doble imposición de dividendos y rentas obtenidas en el extranjero

- Imputación temporal. Inscripción contable de ingresos y gastos

- Operaciones vinculadas: Gastos de servicios

- El valor de mercado como norma de valoración

- Compensación de Bases Negativas de períodos impositivos anteriores

- País Vasco. Impuesto sobre Sucesiones y Donaciones

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Álava

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Guipúzcoa

- Impuesto sobre Sucesiones y Donaciones (ISD), Sucesiones: País Vasco, Vizcaya

- Impuesto sobre Sucesiones y Donaciones (ISD), Donaciones: País Vasco, Vizcaya

- Impuesto sobre Transimisiones Patrimoniales y Actos Jurídicos Documentados (TPO y AJD): País Vasco

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (TPO): Vizcaya

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): País Vasco, Guipúzcoa

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Álava

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (AJD): Vizcaya

- Aspectos Generales de los Procedimientos Tributarios

- Aplicación de los tributos

- Aplicación e interpretación de las normas

- Procedimientos Tributarios y Régimen Sancionador: Normativa

- Estructura de la Agencia Tributaria

- Relación Jurídico-Tributaria

- Obligaciones Formales

- Representación

- Notificaciones y Domicilio Fiscal

- Fases: Procedimiento Administrativo Común

- Plazos de Resolución y efectos de la falta de resolución expresa