Amortización del Inmovilizado Material (II)

Diferencias entre Amortización fiscal y contable

El gasto de amortización es fiscalmente deducible y, por ello, tenemos que tener en cuenta el criterio fiscal para escoger la mejor opción de amortización contable.

La empresa puede realizar la amortización al ritmo que crea conveniente, generando fiscalmente una diferencia temporaria con respecto a la amortización que fiscalmente se podría o quedaría obligado a realizar, defiriendo la amortización o bien a un período posterior, o bien a un período anterior.

Veamos el siguiente ejemplo:

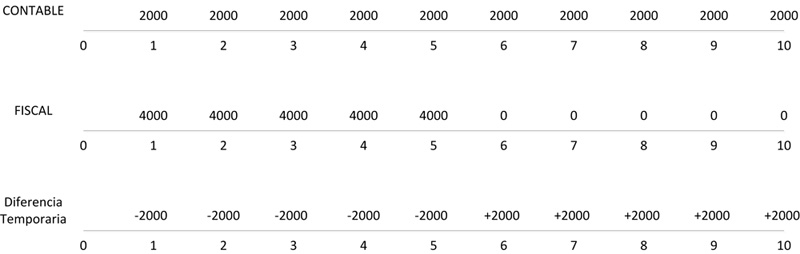

Una Empresa X adquiere a 01.01 del año 0 un inmovilizado material por valor de 20.000 euros que se amortiza a razón de un 10%. Fiscalmente cumple una serie de requisitos que le permiten acelerar la amortización al doble del porcentaje en tablas. Por lo tanto, tenemos una diferencia temporaria, ya que durante un período de tiempo nos deduciremos más de lo contable (ajustes negativos del resultado contable) y llegado otro punto el proceso se invertirá.

Contable = 10% de 20.000 = 2.000

Fiscal = 20% de 20.000 = 4.000

Gráfico temporal: