En un momento como el actual, donde las empresas tienen mucha dificultad para acudir al crédito puede resultar muy interesante la operación que hoy nos ocupa. Es posible que nuestra empresa, debido a la falta de solvencia de sus clientes y la poca fluidez de crédito se encuentre con una tesorería bajo mínimo pero a la vez con elementos de inmovilizado ya adquiridos en épocas más ventajosas.

Nos encontramos pues, con los ingredientes necesarios para acudir a lo que se conoce como “Lease  back” o retro leasing o, como lo define la Norma de Registro y Valoración 8ª “venta con arrendamiento financiero posterior”.

back” o retro leasing o, como lo define la Norma de Registro y Valoración 8ª “venta con arrendamiento financiero posterior”.

La operación consiste en que el propietario de un activo (mueble o inmueble) lo enajena para conseguir la liquidez que necesita, procediendo a continuación a suscribir un contrato de arrendamiento financiero sobre el mismo con el comprador.

En este caso, la titularidad del bien se transmite al comprador, generalmente una sociedad de leasing, pero a su vez, la sociedad vendedora mantiene el derecho a seguir usándolo y por tanto seguirá en su poder.

Procedimiento contable

Norma de Registro y Operación 8ª

Apartado 3. Venta con arrendamiento financiero posterior

Cuando por las condiciones económicas de una enajenación, conectada al posterior arrendamiento de los activos enajenados, se desprenda que se trata de un método de financiación, el arrendatario no variará la calificación del activo ni reconocerá beneficios ni pérdidas derivadas de esta transición.

Registrará el importe recibido con abono a una partida que ponga de manifiesto el correspondiente pasivo financiero.

La carga financiera total se distribuirá a lo largo del plazo del arrendamiento y se imputará a la cuenta de pérdidas y ganancias del ejercicio en que se devenguen, aplicando el método del tipo de interés efectivo. Las cuotas de carácter contingente serán gastos del ejercicio en que se incurra en ellas.

En resumen:

- El activo no se reclasifica sino que continua en la misma cuenta

- No se modifica la cuota de amortización del activo

- No se reconocen ni beneficios ni pérdidas

- El precio de venta recibido se contabiliza como un pasivo financiero y se valora por el valor actual de los pagos futuros

- Los intereses se imputan de acuerdo al tipo de interés efectivo

Incidencia Fiscal

En relación con el tratamiento del IVA debemos tener en cuenta dos consideraciones:

- Entrega de bienes: Se liquidará el IVA en el momento de la operación de venta

- Prestación de servicios: el IVA se devengará en el pago de las cuotas correspondientes.

En cuanto al Impuesto de Sociedades, no tendrá que pagarse Impuesto sobre Sociedades por esta operación. Aunque el lease-back implica la transmisión del inmueble a la compañía de leasing, dicha transmisión no tiene consecuencias fiscales en el Impuesto sobre Sociedades, en este sentido el lease-back sólo es una forma de financiación, por lo que tiene el tratamiento de un préstamo

Ejemplo

Una empresa con necesidades urgentes de liquidez vende unas instalaciones, celebrando un contrato financiero con el comprador. El valor por el que tenía contabilizadas las instalaciones era de 400.000 euros y estaban amortizadas un 80% a razón del 20% anual. El precio de venta es de 950.000 euros . La empresa se compromete a pagar la renta correspondiente a un tipo de interés del 5% durante 4 años, siendo la última cuota la opción de compra.

Solución.

Lo que la norma nos da a entender es que debemos contabilizar una operación financiera de préstamo, es decir, debemos atender a la naturaleza económica de la operación y no a la venta con posterior arrendamiento.

En definitiva la empresa necesita financiación y vamos a contabilizar un préstamo por valor de 950.000 euros a devolver en 4 años a un tipo de interés del 5%

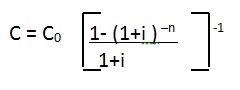

Si atendemos a la siguiente fórmula.

la cuota a pagar sería de 267.911,24 y el cuadro de amortización

AÑOS | CUOTA | INTERES | AMORTIZACIÓN | PENDIENTE DE AMORTIZAR |

0 | 950.000 | |||

1 | 267.911,24 | 47.500 | 220.411,24 | 729.588,76 |

2 | 267.911,24 | 36.479,44 | 231.431,80 | 498.156,96 |

3 | 267.911,24 | 24.907,85 | 243.003,39 | 255.156,96 |

4 | 267.911,24 | 12.757,68 | 255.153,56 | 0 |

Por la contabilización de la operación financiera

Debe | Haber | |

| (572) Banco c/c | 1.149.500 | |

| (524) Acreedores por arrend. Financiero c/p | 220.411,24 | |

| (174) Acreedores por arrend. Financiero l/p | 729.588,76 | |

| (477) H.P. IVA Repercutido | 199.500 |

Por el pago de las cuotas

Debe | Haber | |

| (572) Banco c/c | 361.697,60 | |

| (524) Acreedores por arrend. Financiero l/p | 220.411,24 | |

| (662) Intereses de deudas | 47.500 | |

| (472) H.P. IVA. Soportado | 56.261,36 |

Recordamos que el inmovilizado se sigue amortizando como hasta ahora.

diciembre 17th, 2013

Angel, muchas gracias por tu artículo. Muy interesante. Abusando de tu confianza te quería hacer dos preguntas.

1.- El importe de IVA soportado en el pago de la cuotas como se calcula?

2.- En el asiento por el pago de las cuotas no habría que incluir los intereses?

Un saludo y muchas gracias.

Enrique Crespo

diciembre 31st, 2013

Buenos dias Enrique,

Acabo de ver tu comentario y efectivamente verificar el error en el último asiento. Como bien comentas en el asiento del pago de las cuotas, debemos incluir el principal por 220.411,24 mas los intereses por 47.500 y el IVA sobre el total, que nos dará 56.261,36. Vamos a proceder a modificar el asiento y reitero el agradecimiento a tu observación.

Un saludo

diciembre 14th, 2016

¿Y si hubiera opción de compra?

diciembre 16th, 2016

Buenos dias Ámparo

En este tipo de contratos, para considerarlo como arrendamiento financiero y seguir los pasos que hemos comentado en el artículo, debe de existir una opción de compra. La opción de compra no es más que la última cuota. En nuestro ejemplo, 267.911,24 euros correspondientes a la cuota final, serian la opción de compra. Esta se trata como una cuota mas,ya que su pago no supone la entrada de inmovilizado en la empresa pues ya lo teníamos dado de alta.

Un saludo

Ángel Luis Martínez