Beca 20%

Hasta el 13/02/2026

Garantizadas Prácticas Garantizadas

Abierta Convocatoria Abierta

Entidad:

Con reconocimiento de:

de esta formacion

La creciente movilidad geográfica y el continuo proceso de globalización de las empresas hacen necesaria la figura del asesor fiscal internacional para desarrollar una adecuada planificación fiscal y una gestión de riesgos eficiente. El Máster en Asesoría Fiscal Internacional está diseñado específicamente para dotarte de una sólida base de conocimientos en normativa interna sobre fiscalidad internacional, normativa europea, convenios y tratados internacionales, además de normativa propia de los principales países. Saldrás capacitado para enfrentarte con éxito a los proyectos y retos del asesoramiento fiscal de grandes multinacionales, con una visión global y práctica de todos los procesos que lleva a cabo la estructura empresarial

- Analizar los fundamentos del derecho internacional tributario.

- Realizar un programa de planificación fiscal internacional en la empresa atendiendo a sus necesidades mercantiles.

- Estudiar las circunstancias que determinan la tributación en el impuesto para no residentes y su aplicación.

- Conocer qué son los convenios de doble imposición entre países y sus implicaciones fiscales.

- Comprender en qué consisten las medidas antielusión y antiabuso en la transparencia fiscal internacional.

- Determinar la fiscalidad de los denominados precios de transferencia en la valoración de las sociedades.

Con el Master en Asesoría Fiscal Internacional tendrás una visión internacional con conocimientos sólidos en tributación y fiscalidad en diversos países. Serás capaz de valorar y decidir entre distintas opciones de actuación fiscal y tomar decisiones estratégicas acertadas. Te podrás especializar en la tributación de operaciones internacionales financieras y mercantiles en materias como la renta y la doble imposición.

El Master en Asesoría Fiscal Internacional se dirige tanto a estudiantes en las ramas jurídicas y de administración y dirección de empresas como a profesionales del ámbito fiscal, que desean orientar sus conocimientos tributarios al ámbito de no residentes, convenios de doble imposición y otros aspectos de la fiscalidad entre países.

Las principales salidas profesionales del Master en Asesoría Fiscal Internacional las vas a encontrar en dos ámbitos. Por un lado, en los departamentos contables y fiscales de sociedades con comercio internacional y por otro, en despachos profesionales y asesorías jurídicas y financieras que tengan como clientes grandes empresas con operaciones fuera del ámbito estatal.

Temario

- Conceptos fundamentales del Derecho Tributario internacional

- Fuentes del Derecho tributario internacional

- Interpretación de los convenios entre países

- Doble imposición

- Conceptos básicos de fiscalidad internacional

- Fundamentos de los impuestos

- Definiciones básicas del IVA

- Operaciones sujetas a IVA

- Operaciones intracomunitarias

- Importaciones

- Exportaciones

- Operaciones especiales

- Impuestos Especiales Tipologías

- Conceptos generales sobre los impuestos especiales

- Comercio exterior e impuestos especiales

- Régimen fiscal especial de las Islas Canarias, Ceuta y Melilla

- Elementos básicos

- Derecho de la Unión Europea y su incidencia en la planificación fiscal

- Lucha contra el fraude y los paraísos fiscales

- Concepto de paraíso fiscal en la legislación española

- Impuesto sobre la Renta de las Personas Físicas

- Impuesto sobre el Valor Añadido

- Impuesto sobre la Renta de No Residentes

- Entidades de personas

- Entidades holding

- Entidades de inversión

- Cláusula de intercambio de información

- Límites a la obligación de intercambio de información

- Secreto bancario y societario

- Clasificación de las medidas antiabuso

- Medidas antiabuso generales y específicas

- Conceptos y fundamentos básicos

- Las bases jurisdiccionales de la fiscalidad internacional: los principios de territorialidad nacionalidad

- Concepto de doble imposición jurídica internacional

- Métodos para evitar la doble imposición internacional

- Los Modelos CDI internacionales

- Introducción histórica del MCOCDE

- MCDI Internacional

- Los objetivos de los CDI

- Planteamiento

- La interpretación de los CDI internacional

- Problemas de calificación en la aplicación de los CDI internacional

- La doble imposición internacional y el fundamento para su eliminación

- Caracteres generales

- Modalidades del método de exención

- Condiciones de aplicación de método de exención

- Cuantificación de la exención tributaria

- Efectos del método de exención

- Caracteres generales

- Condiciones de aplicación del método de imputación

- Cuantificación de la imputación de impuestos extranjeros

- El método de imputación y las bases imponibles negativas extranjeras

- Efecto del método de imputación

- Supuesto práctico

- El Hecho Imponible en el Impuesto sobre la Renta de no Residentes

- Criterios de Sujeción La territorialidad

- La territorialidad en los distintos rendimientos de la renta

- El pago

- Introducción

- Justificación jurídica

- Exenciones al IRNR

- Rendimientos de deuda pública

- Rendimientos de valores emitidos por España

- Rendimientos de las cuentas de no residentes

- Rentas procedentes del arrendamiento, cesión o transmisión de contenedores o de buques y aeronaves a casco desnudo utilizados en la navegación marítima o aérea internacional

- Rendimientos distribuidos por Sociedades filiales a matrices

- Las rentas derivadas de las transmisiones de valores o el reembolso de participaciones en fondos de inversión realizados en alguno de los mercados secundarios oficiales de valores españoles

- Cánones y regalías

- Ganancias patrimoniales originadas por la transmisión de bienes inmuebles

- Exención por dividendos obtenidos por fondos de pensiones

- Introducción

- Representantes

- Responsable solidario

- Retenedor

- Retenedor del 3%

- Introducción

- Obligaciones Formales del Retenedor

- Normas de declaración de los no residentes sin establecimiento permanente

- Retorno de cantidades

- Normas para la declaración de los establecimientos permanentes

- Borrador de declaración para rentas imputadas

- Introducción

- Medidas antiabuso en los CDI

- Introducción

- Limitación de los gastos financieros deducibles

- Limitación de los gastos financieros deducibles en entidades que tributan en el Régimen de Consolidación Fiscal

- Limitación de los gastos financieros deducibles en la normativa internacional

- Introducción

- Historia del CFC y el establecimiento del TFI en España

- Beneficios en la constitución de un régimen de transparencia fiscal internacional

- Introducción

- Participación en la entidad residente y tributación en el país de no residencia

- Rentas imputables a la base imponible de la entidad o persona residente

- Participación indirecta en la entidad no residente

- Horizonte temporal de imputación de las rentas

- Criterios de imputación

- Deducciones en la cuota íntegra

- Cálculo de la renta derivada de la transmisión de participaciones

- Obligaciones formales

- Especificaciones en materia de Paraísos Fiscales

- Residencia en la Unión Europea

- Convenios de doble Imposición Internacional

- Introducción

- El tratamiento de los precios de transferencia

- El concepto de empresa asociada vs el concepto de vinculación

- El artículo 18.1 de la Ley del IS

- Las operaciones vinculadas en el IVA

- Aduanas

- Introducción

- Las reformas sustantivas: Las acciones 8, 9 y 10

- Introducción

- Métodos tradicionales

- Métodos transaccionales sobre el beneficio

- Otros métodos

- Introducción

- Doctrina Internacional sobre la documentación a elaborar

- La obligación de documentación de las OV Ley 27/2014

- Información País por País

- Introducción

- Naturaleza de los ARC en la legislación del IS

- Métodos de determinación de las contribuciones en el IS

- Revisión de los acuerdos alcanzados

- Conclusión

- Régimen de infracciones de las OV

- Régimen sancionador de las OV

- La sancionabilidad: conductas en materia de OV ante Ley36/2006

- La inviabilidad de castigar desviaciones del VNM salvo ajuste 2º

- Antecedentes

- Marco jurídico

- Definición de APA

- Candidatos para el APA

- Solicitud del APA

- Procedimiento para la obtención de un APA

- Vigilancia del APA

- Análisis del comportamiento de los participantes en un APA

- Evaluación crítica del programa de APA

- Conclusión

- Introducción

- La importancia de la Planificación Fiscal Internacional

- Aspectos objetivos de la planificación fiscal internacional

- Instrumentos en la Planificación Fiscal Internacional

- Internacionalización de las inversiones

- Objetivos de la Planificación Fiscal Internacional

- Introducción

- Formas de ejecutar la internacionalización del negocio en el extranjero

- Incentivo fiscal a la internacionalización de la empresa española

- Tributación de las inversiones extranjeras

- Estrategias para la optimización fiscal

- Introducción

- Fusiones intraeuropeas

- Factores de índole fiscal que deben considerarse en las operaciones transfronterizas

- Tipos básicos de transacciones que pueden encontrarse desde la perspectiva práctica tributaria española

- Otras operaciones

- Reestructuración con terceros países

- Origen y concepto del Trust

- Requisitos y elementos necesarios del Trust

- El Trust en el territorio español

- Constitución del Trust

- Rendimientos obtenidos por el Trust en el territorio español

- Distribución de los beneficios residentes en España

- Impuesto sobre el Patrimonio

- Razones para el uso de los híbridos financieros

- Elementos para la caracterización e los híbridos como deuda o como fondos propios

- La utilización de híbridos financieros en un contexto internacional

- Los híbridos de España

Metodología

Descubre el método INEAF:

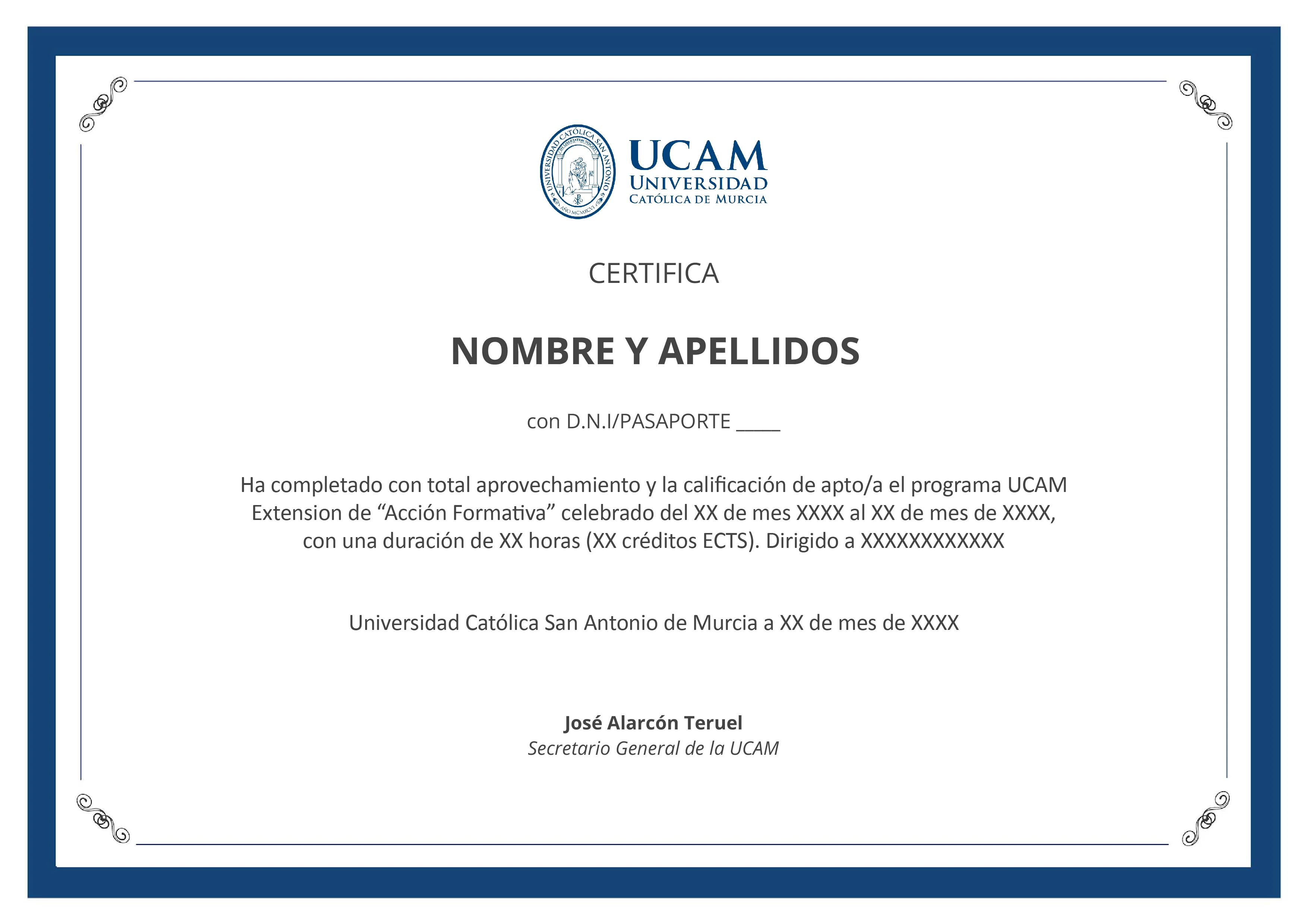

Titulación

Becas

Si aún tienes dudas solicita ahora información para beneficiarte de nuestras becas y financiación.

beca 25%

Alumni

Empieza a cumplir tus sueños estudiando el curso que deseas, ¡Es el momento de crecer!

- No requiere documentación.

Becas no acumulables entre sí ni a otro tipo de promociones.

Becas no aplicables a formación programada.

Claustro

Máster en Abogacía y Prueba Habilitante para el ejercicio y Máster Propio en Consumo y Empresa. Cuenta con experiencia en Atención al Consumidor en el Servicio de Consumo de la Junta de Andalucía.

Cuenta con una dilatada experiencia en el asesoramiento jurídico y compliance conempresas de formación online; así como en operaciones inmobiliarias y "Due Diligence". Actualmente compatibiliza su puesto como Chief Legal Officer en Educa EdTech, con el asesoramiento y la docencia.

Durante más de cinco años ha sido directivo de varias empresas, dirigiendo sus departamentos de contabilidad y administración y formando parte de su comité de dirección. También ha estado al frente de la dirección de proyectos relacionados con las nuevas tecnologías. Actualmente se dedica a la asesoría en Granada como abogado y socio fundador de MYL Abogados y Asesores, despacho especializado en asesoría legal y económica de empresas, siendo el primer despacho de Granada con especialidad Compliance, Startups y Derecho Tecnológico.

Máster Asesoría Fiscal. Abogada y asesor de empresas. Especializada en asesoría legal de empresas, Derecho Mercantil, Administrativo, Civil y Fiscal. Licitaciones y Subvenciones.

Ha participado en proyectos de Innovación Tecnológica e Implantación, cumplimiento y vigilancia de medidas de protección de datos (LOPD), cumplimiento de medidas de prevención de blanqueo de capitales (SEPBLAC).

Ha formado parte del departamento de internacionalización de la Universidad de Granada, participando activamente en la elaboración de la Estrategia de Internacionalización de la Facultad de Ciencias Políticas y Sociología. Además, ha colaborado en la gestión de marcas nacionales e internacionales y su asesoramiento jurídico. Asimismo, ha participado con despachos de abogados especializados en Propiedad Industrial elaborando contenido para blogs de carácter jurídico.

Después de haber trabajado en banca y haber obtenido formación especializada en seguros, ejerció como abogada en un destacable Despacho de Abogados de Granada en el Departamento Penal. Con experiencia como abogada penalista, Compliance y Derecho de Empresa.

Técnica en Gestión Tributaria-Fiscal y Experto en Obligaciones Formales, Contables y Procedimentales Tributarias por la Universidad de Granada.

Cuenta con experiencia en materia civil y penal y planificación fiscal de sociedades. Gran experiencia en comunicación dentro de la empresa entre los diferentes equipos.

Cuenta con una amplia experiencia como responsable de la gestión integral del autónomo y la PYME, dando respuesta a las obligaciones contables y tributarias que derivan de la actividad económica.

Es experto en la gestión y liquidación del IRPF y cuenta con años de experiencia como docente del área fiscal, además de redactor de artículos para tribuna y revista digital en materia de empresa, finanzas y fiscalidad. Su labor como profesional y docente le obligan a estar en continuo aprendizaje y a estar al tanto de las últimas novedades.

Controller en varias empresas, auditoría interna y experta en logística. También se dedica a la asesoría online para el despacho MYL Abogados y Asesores.

Ha trabajado durante varios años como asesor fiscal interno en empresas del sector de la promoción y de la construcción inmobiliaria y, actualmente, desarrolla su actividad profesional como asesor fiscal de empresas en el despacho 'Abogados Financieros y Tributarios del Sur de España' y en el que realiza, fundamentalmente, seguimiento de la contabilidad a empresas y actividades económicas de personas físicas, liquidaciones tributarias periódicas y procedimientos tributarios, en su mayoría, relativos a su Gestión y Recaudación. En la sección Tribuna de INEAF se ocupa de las áreas de IRPF, Impuesto sobre Sucesiones y Donaciones e Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

Apasionado de la Bolsa y el Trading de Mercados, por lo que está en constante investigación y actualización sobre el mercado financiero y la inversión trading. Especializado en análisis contable, planificación financiera y consolidación contable. Actualmente, transmite sus conocimientos e inquietudes a sus alumnos como docente del área de Business y como director del Área de Finanzas e Inversiones.

Empezó su carrera profesional como profesor de Contabilidad financiera y Marketing. Años más tarde realizó un Máster en Comercio Internacional y Dirección Estratégica, otorgándole los conocimientos necesarios para asesorar empresas en fase de internacionalización. Además, cuenta con años de experiencia como comunicador.

Más de 19 años en proyectos hoteleros de eco lujo e internacionalización de empresas. Ha vivido en España, Inglaterra, Alemania, México (Cancún), y largas temporadas en Singapur. Director comercial y director general en empresas familiares (PILSA Hospitality Solutions) y dentro de multinacionales (FRIUSA, GRUPO ACS). Co-fundador y CEO de EcoHotelProjects, labor que compagina con su actividad de profesor en la Universidad Anáhuac Cancún e INESEM Business School

Actualmente, doctoranda en Ciencias Económicas y Empresariales en la línea de Marketing y Consumo con orientación al marketing móvil y al uso de aplicaciones. Marketer profesional. Cuenta con más de 7 años de experiencia en el área de Marketing Estratégico. Además de ser docente, es responsable de Marketing y CRM Manager de empresas cliente.

Su experiencia como docente es muy amplia y abarca diversos grados de formación presencial en cursos de FPE, Monográficos y Máster en Asesoría Fiscal (módulo laboral), desde hace más de 30 años.

La formación hacia sus alumnos es totalmente práctica, teniendo como objetivo principal ofrecer al alumnado una formación totalmente actualizada y orientada a la práctica profesional y a la vida laboral. Sus publicaciones se centran, fundamentalmente, en el área laboral, ocupándose de los asuntos de más candente actualidad en un ámbito tan dinámico como es el mercado de trabajo.

Ha trabajado en departamentos de Recursos Humanos, en Orientación Laboral y como Técnica Superior de Prevención de Riesgos Laborales. Actualmente lleva más de 5 años trabajando como docente en Recursos Humanos, Laboral y Prevención de Riesgos Laborales.

Máster en Formación del Profesorado de Educación Secundaria Obligatoria, Bachillerato, Formación Profesional y Enseñanza de Idiomas en la especialidad de Economía por la Universidad de Granada. Ha desarrollado su carrera profesional en el sector hotelero y hostelero, especializándose en la dirección empresarial y financiera de establecimientos hosteleros.

Durante los últimos quince años ha trabajado como asesor laboral en empresas punteras de sectores como el transporte o la consultoría legal. Es especialista en gestiones en Sistema RED, Siltra, Contrat@ y GESContrat@; en el estudio e interpretación de convenios colectivos; y en la tramitación de subvenciones para el fomento de la contratación estable.

Avanza con éxito en asesoría fiscal internacional con nuestro Master en Asesoría Fiscal Internacional

Un asesor fiscal centra sus labores en derecho tributario, direccionado y guiando cada una de las acciones en los clientes y en su relación a las obligaciones fiscales. El auge y aumentos de las operaciones dentro del sector internacional y a las nuevas maneras de llevar a cabo los negocios en el mundo requiere de la creación de una política fiscal común. La fiscalidad internacional es muy importante en la actualidad, ya que es la encargada de regular la agrupación, normas y sistemas fiscales dentro de la economía de los países.

El incremento de las operaciones en todo el mundo y el nuevo surgimiento de relaciones hacen necesarios los acuerdos por parte de los países en la economía y en la fiscalidad. Es importante llegar a acuerdos y convenios para evitar las ilegalidades entre los países; ante un mundo cada vez más globalizado es importante atender a las políticas y normas de la asesoría fiscal, desarrollando cada una de las medias y de las prácticas fiscales. Es creciente la demanda de estos perfiles profesionales por parte de la empresa dentro del ámbito de una economía global.

Convivimos en una era en la que los negocios y las empresas cambian a pasos agigantados, por ello, es necesario contar con la formación necesaria para adaptarse a los nuevos métodos de comercio y de la interacción entre los diferentes países; así como los cambios de normativa.

Aprende de manera efectiva y transformadora con nuestro Master en Asesoría Fiscal Internacional

Estos especialistas o profesionales deben poseer los conocimientos óptimos para conocer cómo se divide la potestad tributaria entre los diferentes estados y países. Si bien es cierto que es necesario poseer los conocimientos necesarios en los diferentes regímenes y contribuir a la legalidad tributaria. La fiscalidad internacional no solo afecta a las grandes empresas, sino que afecta a cualquier persona que trabaje para otro Estado, aunque su lugar de residencia sea otro.

Gracias a este Master Online en Asesoría Fiscal Internacional aprenderás más sobre los parámetros y planes de estudios actualizados en la línea del cumplimiento de estas políticas. Asimismo, es necesario conocer las bases de la fiscalidad internacional, proyectando lo necesario desde una visión internacional. Fórmate con nuestros profesionales y aprende más sobre la tributación y la fiscalidad, teniendo en cuenta cada una de las leyes sin poner en riesgo la fiscalidad de la empresa.

Dentro de este campo existe una gran alta demanda de empleo, por ello, es importante poseer los conocimientos tributarios y fiscales en un entorno internacionales, ante la era digital y global es importante poseer los conocimientos acerca de la fiscalidad internacional. Es importante la actuación honesta y ética en relación con la asesoría fiscal y el cumplimiento de las normas que regulan la economía de los diferentes países para no asumir riesgos en la salud financiera.

¿Por qué elegir INEAF?

Modalidad 100% online flexible y personalizada

Orientación laboral y seguimiento individual

Claustro profesional en activo y especializado

Contenidos actualizados y de calidad

Alto índice de empleabilidad

Ejercicios con casos prácticos reales

Acciones Formativas relacionadas