Continuamos con las distintas obligaciones de información que los contribuyentes tienen con la Agencia Tributaria. Ahora es el turno de comentar sobre el Modelo 232. Veamos de qué trata este nuevo modelo.

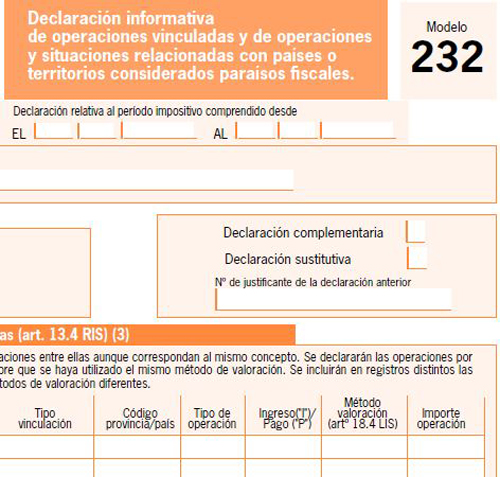

Se publicó hace unos días la Orden HFP/816/2017, de 28 de agosto, por la que se aprueba el modelo 232. Se trata del modelo de declaración informativa de operaciones vinculadas y de operaciones y situaciones relacionadas con países y territorio calificados como paraísos fiscales.

Hasta ahora, la información relativa a las operaciones vinculadas y las mismas en caso de aplicación de la reducción de rentas procedentes de determinados activos intangibles, se incluía en el modelo 200 de declaración del Impuesto sobre Sociedades (IS). Es ahora en el modelo 232 donde ser va a informar expresamente de las operaciones con personas o entidades vinculadas. Igual ocurre con la información relativa a operaciones y situaciones relacionadas con países o territorio calificados como paraísos fiscales.

Concretamente, en el modelo se informará sobre:

- Operaciones con personas o entidades vinculadas (artículo 13.4 RIS). Deberá cumplimentarse separando las operaciones de ingreso o de pago y se deben declarar las operaciones por persona o entidad vinculada que agrupen un determinado tipo de operación, siempre que se haya utilizado el mismo método de valoración, y se tienen que incluir en registros distintos las operaciones del mismo tipo pero que utilicen métodos de valoración diferentes.

- Operaciones con personas o entidades vinculadas en caso de aplicación de la reducción de las rentas procedentes de determinados activos intangibles (artículo 23 y Disposición Transitoria 20ª de la LIS)

- Operaciones y situaciones relacionadas con países o territorios calificados como paraísos fiscales, debiendo describir la operación, denominación o razón social con la que se realiza la operación y el importe, entre otros datos.

Los obligados a presentar el modelo cumplimentando la información de operaciones con entidades vinculadas serán aquellos contribuyentes del Impuesto sobre Sociedades (IS) y del Impuesto sobre la renta de no residentes (IRNR) que actúen mediante establecimiento permanente, así como las entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, que realicen las siguientes operaciones con personas o entidades vinculadas en los términos previstos en el artículo 18.2 de la Ley del Impuesto sobre Sociedades:

- Las realizadas con la misma persona o entidad vinculada y cuyo importe de la contraprestación del conjunto de operaciones supere los 250.000 euros en el periodo impositivo, según el valor de mercado.

- Operaciones específicas, estás son, las excluidas del contenido simplificado de la documentación a la que se refieren los artículo 18.3 de la LIS y el 16.5 del Reglamento de IS, siempre que el importe conjunto de cada una de este tipo de operaciones en el período impositivo supere los 100.000 euros.

Aun así, hay ciertas excepciones como son las operaciones realizadas entre entidades que se integren en un mismo grupo de consolidación fiscal, o las realizadas en el ámbito de ofertas públicas de venta o de ofertas públicas de adquisición de valores, entre otras (artículo 2 de la Orden).

- Se declararán todas las operaciones que a su vez utilicen el mismo método de valoración, siempre que el importe de dichas operaciones en el periodo impositivo sea superior al 50% de la cifra de negocios de la entidad.

- En cuanto a la información de operaciones con personas o entidades vinculadas en caso de aplicación de la reducción de las rentas procedentes de determinados activos intangibles, deberá cumplimentarse el modelo en aquellos casos en que el contribuyente aplique la citada reducción prevista en el artículo 23 de la LIS, porque obtiene rentas como consecuencia de la cesión de determinados intangibles a personas o entidades vinculadas

- Por último, deberá presentarse el modelo, independientemente de su importe, en los casos en los que el contribuyente realice operaciones o tenga valores en países o territorios calificados como paraísos fiscales.

El plazo de presentación de este modelo 232 será “el mes siguiente a los diez meses posteriores a la conclusión del periodo impositivo al que se refiera la información a suministrar”, por lo que, aquellos que cerraron el ejercicio 2016 a 31 de diciembre, deberán de presentar el modelo entre el 1 y el 30 del mes de noviembre

La presentación se realizará obligatoriamente por vía electrónica.

No olviden consultar la Orden por si estuviesen obligados a presentar el modelo

Deja un comentario