El pasado 20 de octubre se publicó en el BOJA (Boletín Oficial de la Junta de Andalucía), la Ley 5/2021 de Tributos Cedidos de la Comunidad Autónomo de Andalucía, la cual trae bastantes novedades en todos los tributos cedidos a la comunidad autónoma.

Estas modificaciones tienen como objetivo principal suavizar la presión fiscal en esta comunidad con un importante trasfondo social de apoyo a las familias y colectivos más vulnerables.

A continuación, pasamos a recoger las modificaciones en las deducciones autonómicas del Impuesto sobre la Renta de las Personas Físicas, y respecto al Impuesto sobre el Patrimonio cómo se ha modificado el límite exento para ciertos colectivos y se ha rebajado la escala de gravamen.

Estas modificaciones normativas entrarán en vigor con efectos desde el 01 de enero de 2022.

- IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS:

1.A) MEJORAS DE LAS DEDUCCIONES YA EXISTENTES:

Deducción autonómica por inversión en vivienda habitual que tenga la consideración de protegida y por las personas jóvenes (art. 9):

- Se incrementa en ambos casos hasta el 5 % la deducción sobre las cantidades satisfechas en la adquisición o rehabilitación de la que vaya a constituir la vivienda habitual del contribuyente.

- Además, se suprime la referencia al IPREM para fijar el límite de los ingresos anuales para aplicar la deducción por inversión en vivienda protegida, y se establece como límite para ambas deducciones el sumatorio de la base imponible general y del ahorro, como se indicaba para la deducción para personas jóvenes, pero a su vez se incrementan estos límites (se pasa de una BI GAL de 19.000 y BI Ahorro de 24.000 a ser de 25.000 y 30.000 € respectivamente).

Deducción autonómica por cantidades invertidas en el alquiler de vivienda habitual (art. 10):

- Se amplía el ámbito subjetivo, que antes se aplicaba únicamente a contribuyentes que no hubiesen cumplido 35 años, y ahora se aplica además a mayores de 65 años, contribuyentes que tengan la consideración de víctimas de violencia doméstica, víctimas de terrorismo y personas con discapacidad.

- Se eleva el límite de la suma de BIGal más BI del Ahorro, que pasa de 19.000 € en tributación individual y 24.000 € en tributación conjunta, a ser de 25.000 € en tributación individual y 30.000 € en tributación conjunta.

- La deducción del 15 % sobre las cantidades invertidas se eleva de 500 a 600, y para personas con discapacidad se eleva hasta los 900 €.

- Ya no se exige como requisito que se acredite la constitución del depósito obligatorio de la fianza por parte del arrendador.

Deducción por nacimiento y adopción de hijos, o acogimiento familiar de menores (art. 11):

- Se extiende la deducción a los casos de acogimiento familiar de menores.

- Se incrementa el importe de la deducción de 50 a 200 € por cada hijo nacido, adoptado o por cada menor en régimen de acogimiento.

- La deducción será de 400 € en lugar de 200 € si el nacimiento, adopción o acogimiento se produce en un municipio con despoblación.

- Para los contribuyentes con discapacidad se eleva el límite de 100 a 150 €

- Se eleva el límite de la suma BIGal más BI del Ahorro, que pasa de 19.000 € en tributación individual y 24.000 € en tributación conjunta, a ser de 25.000 € en tributación individual y 30.000 € en tributación conjunta.

Deducción para familia numerosa (art. 14):

- Se elevan los límites de renta para la aplicación de esta deducción, al igual que en el resto de las deducciones anteriores.

Deducción para contribuyentes con discapacidad (art. 16):

- Se eleva de 100 a 150 € el importe de la deducción, y se elevan los límites de renta para su aplicación en el mismo sentido de las deducciones anteriores.

Deducción para contribuyentes con cónyuges o parejas de hecho con discapacidad (art. 17):

- Se eleva de 100 a 150 € el importe de la deducción, y se elevan los límites de renta para su aplicación en el mismo sentido de las deducciones anteriores.

- Además, se amplía el ámbito subjetivo para que puedan aplicar la deducción todas las parejas de hecho inscritas en el Registro oficial de Parejas de Hecho.

Deducción por asistencia a personas con discapacidad (art. 18):

- En el supuesto de que se acredite que se necesita ayuda de terceras personas, se incrementa el porcentaje de la deducción del 15 al 20 %.

Deducción por ayuda doméstica (art. 19):

- Se incrementa el porcentaje de deducción del 15 al 20 % de la cuota fija correspondiente a la cotización anual satisfecha a la Seguridad Social por el empleador.

- Se amplía el límite máximo de deducción, que pasa de 250 a 500 € anuales.

- Se amplía el ámbito subjetivo a los contribuyentes mayores de 75 años.

Deducción por inversión en la adquisición de acciones y participaciones sociales (art. 20)

- Se amplía el ámbito subjetivo a sociedades anónimas y de responsabilidad limitada (sin necesidad de que sean sociedades laborales)

- Se establece una deducción incrementada con el límite de 12.0000 € para el caso de sociedades creadas o participadas por universidades o centros de investigación.

1.B) DEDUCCIONES NUEVAS:

Deducción por gastos educativos (art. 15)

- Deducción del 15 % sobre las cantidades satisfechas en el período impositivo por los gastos enseñanza escolar o extraescolar de idiomas, informática.

- Límite máximo de deducción de 150 € por cada descendiente a que se tenga derecho al mínimo por descendiente.

- Límites de BIGal más BI del Ahorro para aplicar la deducción de 80.000 € en tributación individual y 100.000 € en tributación conjunta.

Deducción por donativos con finalidad ecológica (art. 22)

- Deducción del 10 % de las donaciones dinerarios a determinadas Administraciones Públicas y entidades sin fines lucrativos y beneficiarios del mecenazgo siempre que tengan como finalidad la defensa y conservación del medio ambiente.

- Límite máximo de deducción de 150 €.

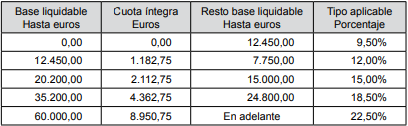

1.C) NUEVA ESCALA AUTONÓMICA: se minoran los tramos y la escala autonómica.

IMPUESTO SOBRE EL PATRIMONIO:

Se eleva el mínimo exento de 700.000 € para personas con discapacidad, fijándose los siguientes mínimos exentos:

Discapacidad igual o superior al 33% pero inferior al 65 %: mínimo exento de 1.250.000 €.

Discapacidad igual o superior al 65 %: mínimo exento de 1.500.00€.

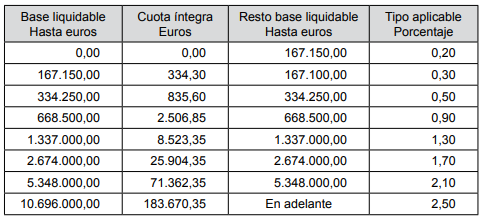

Se rebaja la escala de gravamen, quedando como sigue:

Deja un comentario