Si hablamos de operaciones de cierta envergadura es cada vez más normal que se pida un aval en un arrendamiento financiero. Debemos pensar que un arrendamiento financiero o leasing no deja de ser una operación financiera y que, como en cualquier otra, el arrendador buscará la forma de garantizarse el cobro.

Esto hace que en muchas ocasiones el arrendador requiera la constitución de un aval bancario para fijar las condiciones financieras del contrato.

Nuestra duda es si este aval bancario se debe contabilizar, por parte del arrendatario, como un gasto del ejercicio o, por el contrario, formará parte de la misma operación.

El aval en el arrendamiento financiero

Debemos aclarar, antes de nada, que el hecho de conceder un aval para poder firmar una operación no supone un registro contable para el avalista. No tiene la condición de pasivo pues se trata de una obligación probable pero no presente que entraría dentro del concepto de contingencia. De igual manera, para el avalado, la operación no supone ningún hecho económico que deba registrar pero si lo son sus gastos.

El aval lógicamente no es gratuito. El avalado deberá pagar por lo general un importe inicial y unos pagos periódicos a su avalista por esta operación. Son estos gastos los que nos preocupan y los que queremos saber cómo se registran contablemente.

Contabilidad del aval en el arrendamiento financiero.

La respuesta a nuestra duda nos la va a dar el BOICAC nº 82/2010 Consulta 1 que establece lo siguiente.

- Con carácter general, los gastos del aval se van a reconocer en la cuenta de pérdidas y ganancias como un gasto mas de la explotación. Podemos usar, por ejemplo la cuenta (626) Servicios Bancarios. Si fuese preciso, esta cuenta deberá ser objeto de periodificación al final del ejercicio. Usaremos para ello la cuenta (480) Gastos anticipados.

- Con carácter excepcional, si el aval está directamente relacionado con una operación financiera, dicha operación financiera y la formalización del aval pueden considerarse una sola operación de financiación.

El caso que nos ocupa hoy sería el segundo. El aval se supone que es un requisito indispensable para obtener el contrato de arrendamiento y va a determinar el tipo de interés de la operación.

Cálculo del tipo de interés efectivo

Partimos del hecho de que tenemos dos operaciones diferentes. Por un lado el contrato de arrendamiento financiero (que tendrá un tipo de interés concreto) y la operación del aval que tendrá un coste formado por el importe inicial más los pagos periódicos. Estas dos operaciones las vamos a “fundir” en una sola, por lo que debemos calcular un tipo de interés efectivo.

Ejemplo práctico

Supongamos que firmamos un contrato de arrendamiento financiero con los siguientes datos

- Precio de bien: 252.000 euros

- Fecha de la operación: 01.01.00

- Plazo: 8 cuotas de carácter anual

- Tipo de interés: 5% anual

1. Supongamos que no existe aval en la operación

Para determinar la cuota debemos tener en cuenta que hablamos de un préstamo francés, pero con cuota prepagable.

La fórmula a utiliza es Bn = An (1+i)

Donde

Bn = Valor actual de la renta prepagable

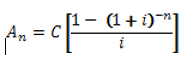

An= Valor actual de la renta postpagable

- C = Cuota del préstamo

- i = tipo de interés

- n= plazo

Con estos datos, la sociedad de leasing monta el siguiente cuadro de amortización

Fecha | Cuota | Interés | Principal amortizado | Pendiente de amortizar |

01.01.00 | 37.133,23 | 0 | 37.133,23 | 214.866,76 |

01.01.01 | 37.133,23 | 10.743,33 | 26.389,89 | 188.476,86 |

01.01.02 | 37.133,23 | 9.423,84 | 27.709,39 | 160.767,47 |

01.01.03 | 37.133,23 | 8.038,37 | 29.084,61 | 131.672,61 |

01.01.04 | 37.133,23 | 6.583,63 | 30.549,60 | 101.123,01 |

01.01.05 | 37.133,23 | 5.056,15 | 32.0770,85 | 69.045,92 |

01.01.06 | 37.133,23 | 3.452,26 | 33.680,39 | 35.364,98 |

01.01.07 | 37.133,23 | 1.768,24 | 35.364,86 | 0 |

2. Supongamos que existe aval en la operación

El arrendador exige un aval en los siguiente términos:

Pago en el momento inicial: 4.000 €

Coste anual de mantenimiento: 1.300 €

En este caso vamos a plantear un nuevo cuadro de amortización en el que vamos a incluir como mayor gasto de la operación el aval. Para ello, lo primero que debemos determinar es el tipo de interés efectivo

El tipo de interés efectivo será aquel que iguale en el momento actual el valor inicial de la operación con los pagos a realizar, incluido el aval.

Valor inicial de la operación: 252.000 – 37.133,23 – 4.000 -1.300 = 209.566,77

Pagos a realizar: 37.133,23 +1.300 = 38.433,23

Con Excel podemos calcular el tipo de interés efectivo de la siguiente manera:

Montamos el nuevo cuadro de amortización con el tipo de interés del 6,67%

Fecha | Cuota | Interés | Principal amortizado | Pendiente de amortizar |

01.01.00 | 38.433,23 | 0 | 38.433,23 | 209.566,76 |

01.01.01 | 38.433,23 | 13.968,26 | 24.464,96 | 185.101,79 |

01.01.02 | 38.433,23 | 12.337,60 | 26.095,63 | 159.006,67 |

01.01.03 | 38.433,23 | 10.598,25 | 27.834,49 | 131.171,18 |

01.01.04 | 38.433,23 | 8.742,96 | 29.690,27 | 101.480,09 |

01.01.05 | 38.433,23 | 6.764,01 | 31.669,22 | 69.811,68 |

01.01.06 | 38.433,23 | 4.653,16 | 33.780,07 | 36.031,61 |

01.01.07 | 38.433,23 | 2.401,61 | 36.031,61 | 0 |

Una vez elaborado el cuadro de amortización no tendríamos mas que contabilizar un préstamo francés.

Deja un comentario