Para la tribuna de hoy, nos gustaría exponer un caso práctico sobre la liquidación del impuesto sobre sucesiones. Un tema bastante recurrente y del que la mayoría de los contribuyentes por dicho impuesto suelen tener serias dudas. Evidentemente con un ejemplo práctico no se pueden abordar todas las situaciones que pudieran darse, pero intentaremos realizar un planteamiento general que sirva de orientación para el lector.

CASO PRÁCTICO

En fecha 01/01/16, falleció D. Andrés B.C. (NIF 33.333.333-P) a la edad de 80 años. D. Andrés era residente en Madrid, y estaba casado con Dña. Bárbara C.D. (NIF 22.222.222-J), de 75 años de edad a la fecha del fallecimiento (fecha nacimiento 01/02/1940. Del anterior matrimonio había dos hijos, Carlos (NIF 55.555.555-K) y Daniela (NIF 44.444.444-A), de 55 y 50 años de edad y cuyas fechas de nacimiento fueron respectivamente el 01/03/1960 y el 01/04/1965. Todos los miembros de la familia tienen un patrimonio preexistente del primer tramo de la escala, y residen en la vivienda familiar de C/Abades, nº 10, 1º, pta ED, 28012 de Madrid.

D. Andrés había otorgado testamento en fecha 10/02/2006 en la ciudad de Granada, ante el notario D. Francisco G. M. bajo su número de protocolo 123. En dicho testamento especificaba lo siguiente:

– Lega a su cónyuge el usufructo vitalicio de todo su patrimonio.

– Instituye heredero a su hijo Carlos en la cuota de legítima estricta que le corresponda.

– Instituye heredera a su hija Daniela en el resto de su patrimonio.

– Se establece la sustitución vulgar por estirpes a favor de sus descendientes en el caso de premoriencia de sus hijos.

El matrimonio estaba casado bajo el régimen legal de gananciales, siendo el patrimonio ganancial (*) de ambos el siguiente:

- Vivienda habitual sita en Madrid, c/Abades, nº 10, 1º, pta ED, 28012 Madrid – Valor catastral de 87.000 € – Referencia catastral 0237918VK4703E0005QR: 300.000,00 €

- Cochera en c/ Abades, nº 11, esc. 1, pl: -1, pt: 01, 28012 Madrid. Referencia catastral 0236502VK4703E0001BM: 50.000,00 €

- Cochera en c/ Abades, nº 11, esc. 1, pl: -1, pt: 02, 28012 Madrid. Referencia catastral 0236502VK4703E0002ZQ: 50.000,00 €

- Local Comercial en C/Abades, nº 11, esc. 1, pl: 0, pt: A, 28012 Madrid. Referencia Catastral 0236502VK4703E0014UP: 800.000,00 €

- 200 Acciones de Banco Santander a 4.30 €/acción (cotización a fecha del fallecimiento): 860,00 €

- Saldo en cuenta corriente 1111-1111-1111-1111-1111: 10.000,00 €

- Hipoteca en Banco Santander sacada para la adquisición del local, con un capital pendiente de: – 500.000,00 €

Total patrimonio ganancial: 710.860,00 €

(*) Los valores dados a los bienes y derechos vamos a suponer que son los “valores reales” a que se refiere el art. 9.a) LISD). A estos efectos hay que tener en cuenta las interpretaciones doctrinales y jurisprudenciales acerca del “valor real” para la valoración del caudal, ya que se trata de un concepto que genera controversias al no estar prevista una fórmula de valoración en la ley, sino que habrá que acudir en cada caso a los criterios de valoración de cada Comunidad dependiendo del tipo de bien y a la doctrina y jurisprudencia.

Además, del patrimonio ganancial, el causante tenía los siguientes bienes privativos con origen en la herencia de sus padres:

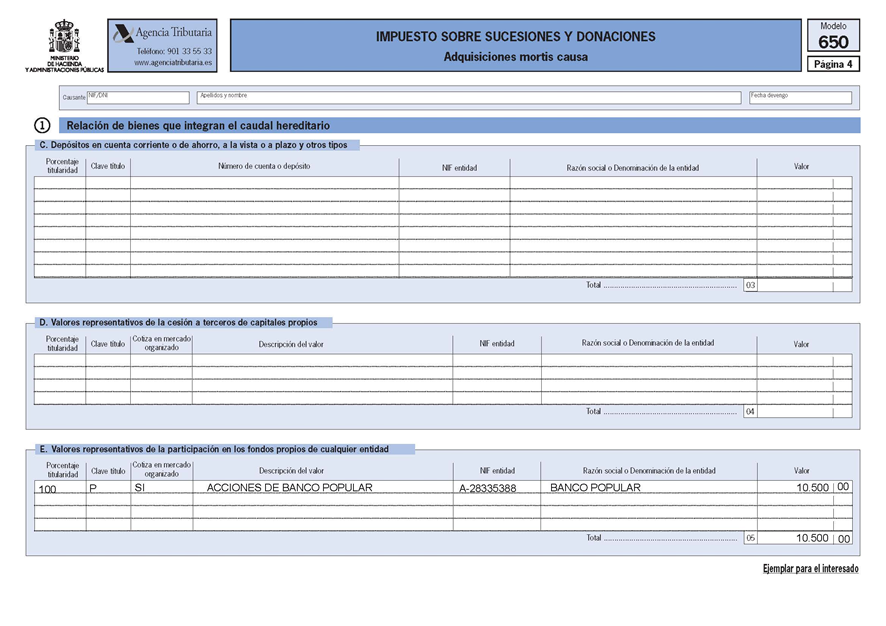

- 10.000 Acciones de Banco Popular a 1,05 €/acción (cotización a fecha del fallecimiento) : 10.500,00€

- Local Comercial en C/Abades, nº 11, esc. 1, pl: 0, pt: B, 28012 Madrid. Referencia Catastral 0236502VK4703E0015IA: 800.000,00 €

Total patrimonio privativo: 810.500,00 €

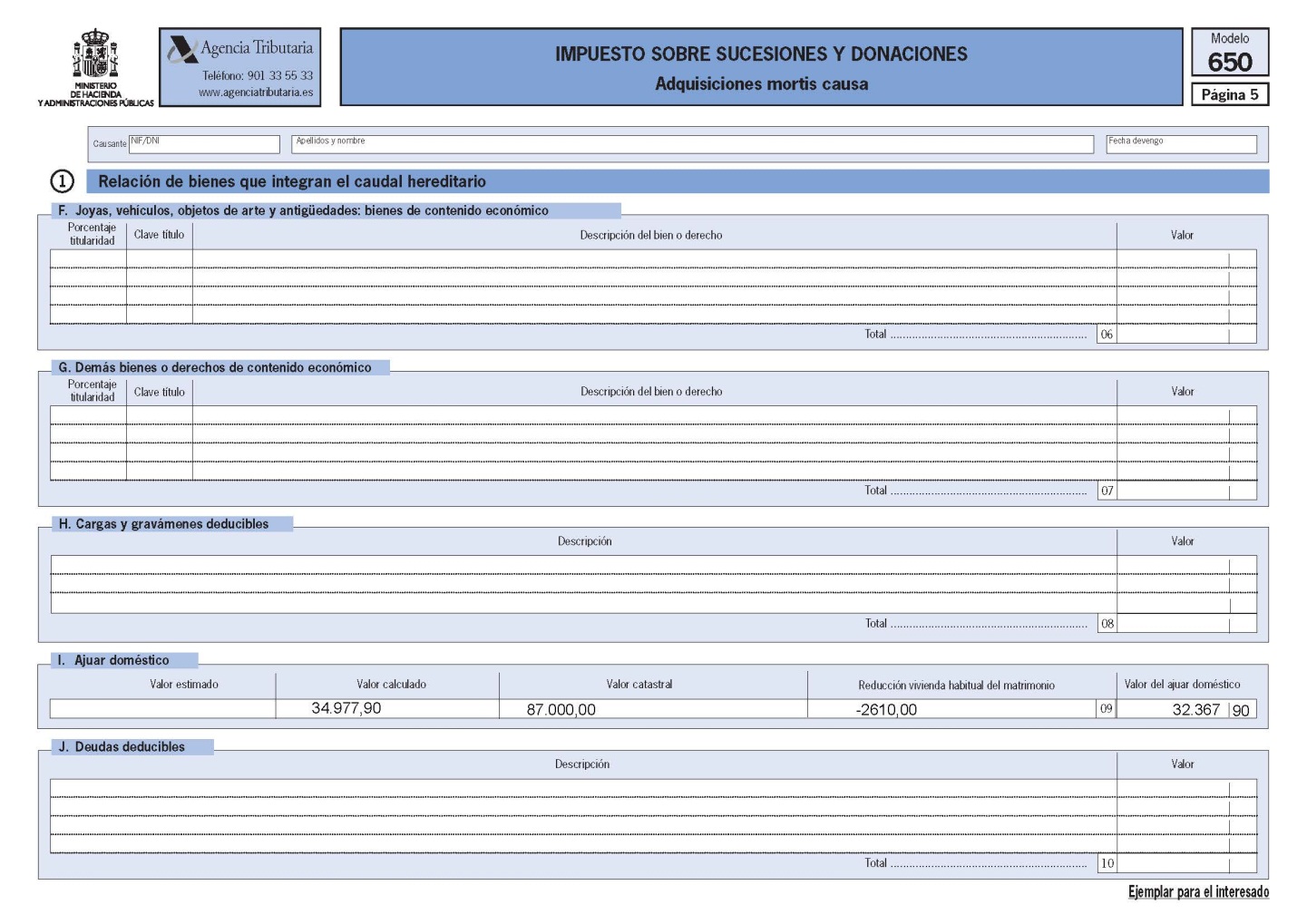

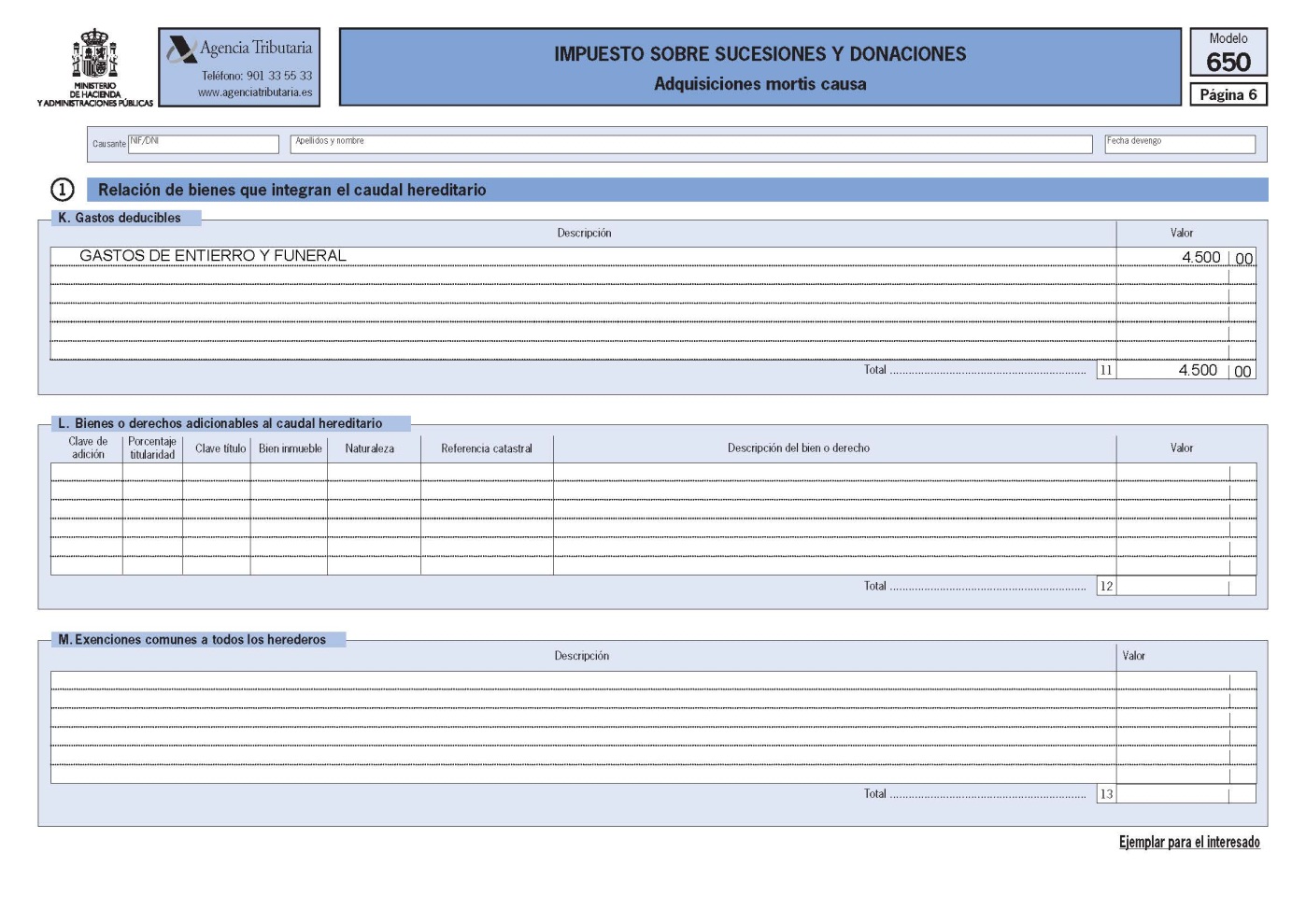

Los gastos de entierro y funeral satisfechos por los herederos ascienden a 4.500 €.

En cuanto a la liquidación del patrimonio ganancial, los herederos de D. Andrés y su viuda han acordado en documento privado, liquidar dicho patrimonio conforme al siguiente reparto:

RESUMEN DEL PATRIMONIO:

| BIENES, DERECHOS Y OBLIGACIONES | VALORACIÓN | ADJUDICACIÓN AL CAUSANTE | ADJUDICACIÓN A LA VIUDA | |

| PATRIMONIO GANANCIAL | ||||

| Vivienda habitual sita en Madrid, c/ Abades, nº 10, 1º, pta ED, 28012 Madrid | 300.000,00 | 300.000,00 | 0,00 | |

| Cochera en c/ Abades, nº 11, esc. 1, pl: -1, pt: 01, 28012 Madrid | 50.000,00 | 50.000,00 | ||

| Cochera en c/ Abades, nº 11, esc. 1, pl: -1, pt: 02, 28012 Madrid. | 50.000,00 | 50.000,00 | ||

| Local Comercial en C/Abades, nº 11, esc. 1, pl: 0, pt: A, 28012 Madrid | 800.000,00 | 55.430,00 | 744.570,00 | |

| 200 Acciones de Banco Santander | 860,00 | 860,00 | ||

| Saldo en cuenta corriente 1111-1111-1111-1111-1111 | 10.000,00 | 10.000,00 | ||

| Hipoteca en banco Santander | -500.000,00 | -500.000,00 | ||

| TOTALES: | 710.860,00 | 355.430,00 | 355.430,00 | |

PATRIMONIO PRIVATIVO DEL CAUSANTE: | ||||

| Acciones de Banco Popular | 10.500,00 | 10.500,00 | ||

| Local Comercial en C/Abades, nº 11, esc. 1, pl: 0, pt: B, 28012 Madrid. | 800.000,00 | 800.000,00 | ||

| TOTALES: | 810.500,00 | 810.500,00 | ||

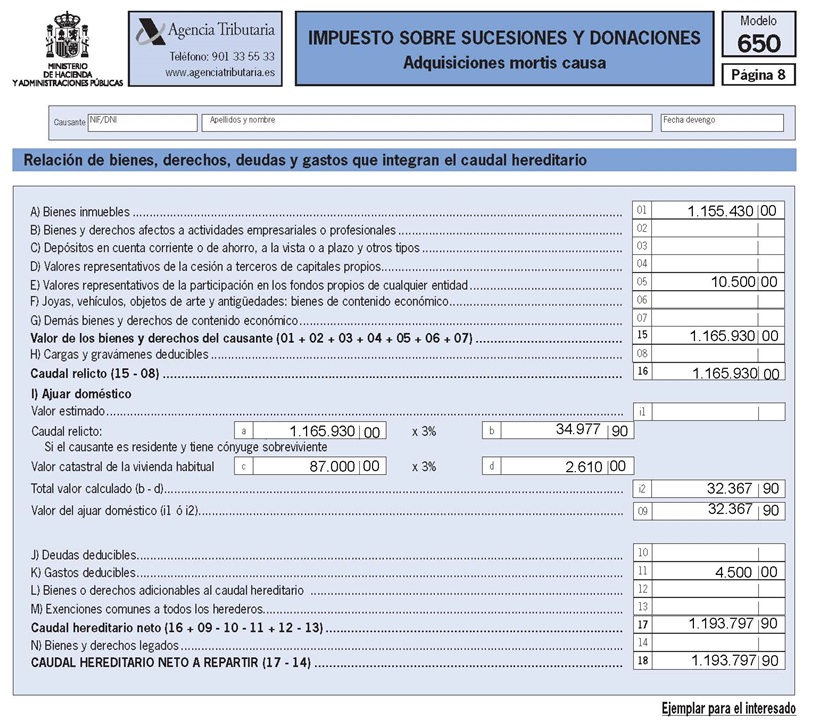

Atendiendo al anterior resumen, podemos comenzar con las operaciones de liquidación de la herencia sabiendo que el usufructo de la viuda sería de un 14 % (89-75 años) sobre el valor total del patrimonio del causante, y que han acordado pagar el usufructo con bienes en pleno dominio haciendo uso de la posibilidad de sustitución del usufructo que recoge el art. 57 RISD y los art. 839 y 840 del Código Civil. El resto del caudal se reparte como sigue en función de las estipulaciones recogidas en el testamento del causante, de forma que corresponde un 16.67 % a Carlos y un 69.33 % a Daniela.

ESQUEMA DE LIQUIDACIÓN DE LA HERENCIA:

| CARLOS (1/3*1/2 = 1/6) | DANIELA (1/3) | VIUDA = 132.707,11 € |

| DANIELA (1/3*1/2 = 1/6) | DANIELA (resto) = 183.262,19 | |

| 1/3 LEGÍTIMA ESTRICTA | 1/3 LEGÍTIMA AMPLIADA | 1/3 MEJORA |

| 315.969,30€ | 315.969,30€ | 315.969,30€ |

En función de todo lo anterior, a continuación veremos cómo se rellenaría el modelo de liquidación de herencia.

Se ha tomado a modo de ejemplo, el modelo 650 estatal para que sirva a título orientativo para todas las comunidades, aun sabiendo que el modelo estatal sólo se utiliza para casos muy concretos en que la liquidación del ISD no corresponda a ninguna comunidad autónoma, o para los territorios de Ceuta y Melilla. El modelo que correspondería liquidar en cada caso sería el que aprobase la hacienda competente en función del último domicilio del causante. Aun así, los distintos modelos autonómicos suelen ser muy similares a este estatal que tomamos de ejemplo.

En algunas comunidades los modelos que hay que presentar son dos: un modelo 660 donde se recogen los datos de todos los sujetos pasivos y de todos los bienes y derechos que componen la herencia, obteniéndose la base imponible a repartir entre los distintos herederos; y tantos modelos 650 como sujetos pasivos integren la herencia. De estos dos modelos sólo el 650 es el modelo propiamente de liquidación del que resulta cantidad a pagar por cada sujeto pasivo.

En otras comunidades se presenta un único modelo, el 650, en el que en las primeras páginas se relacionan los bienes de la herencia y los sujetos pasivos, y en las páginas finales se incluyen tantas liquidaciones como sujetos pasivos haya.

Comenzando con el modelo 650 estatal que habría que rellenar en este caso, en las páginas 1 a 8 se completa la información que en algunas comunidades se recoge en el mencionado modelo 660.

Una vez que sabemos el caudal neto a disposición de los herederos, lo repartimos proporcionalmente entre los herederos-sujetos pasivos en virtud de las estipulaciones del testamento, o de las disposiciones legales del código civil si se tratase de una sucesión “in testada”.

En nuestro caso, la viuda y cada uno de los hijos deberán de rellenar su página de autoliquidación, es decir, 3 en total. Esta página viene a corresponder con el modelo 650 de aquellas comunidades que tienen los dos modelos (660 y 650).

A modo de ejemplo, detallamos los cálculos que serían necesarios para la liquidación de la viuda, pero del mismo modo se rellenarían las páginas de cada hijo heredero.

febrero 9th, 2020

Buenos días,

En primer lugar agradecerle todos los conocimientos que comparte a través de esta web.

Mi duda es sobre una herencia. Mi padre falleció y estaba en régimen de gananciales con mi madre. Comunidad Autónoma: Madrid. Mi padre tiene constituída una Comunidad de Bienes con su hermano donde la cuota de participación es del 50% cada uno. Los bienes de la Comunidad son dos locales que están alquilados (forman parte de los bienes gananciales, no son privativos de mi padre).

No sé cómo reflejar, ni en qué parte del modelo 650 debo hacer constar este hecho si es que debo de hacerlo. En el artículo 5 de los Estatutos de la Comunidad consta que “La condición de comunero la ostentará cualquier propietario que , por cualquier título, viniera a serlo de los bienes inmuebles” Entiendo que también mi madre porque son bienes gananciales pero no sé si esto es de relevancia para el tema en cuestión.

Mi padre ha dejado el usufructo vitalicio a mi madre de todos los bienes y la nuda propiedad a mi hermano y a mí. Nosotros no queremos tener ninguna cuota de participación en la Comunidad de Bienes. Aunque figure cuota de participación de mi padre 50%, entiendo que el 25% corresponde a mi madre por los gananciales. ¿Se la puede adjudicar ese 25% a ella renunciando mi hermano y yo a la cuota que nos corresponda sin necesidad de compensar con nada? ¿Cómo se refleja ésto en el modelo 650? En caso de reflejarse en algún apartado, ¿Qué valor habría que darle? Tengo un gran lío con este tema. Ni siquiera sé si lo que estoy planteando es correcto. Agradecería mucho sus aportaciones. Atentamente

febrero 11th, 2020

Buenos días Ana:

Cuando una persona casada fallece, lo primero que hay que hacer es liquidar la sociedad de gananciales, es decir, hacer inventario de todos los bienes gananciales, valorarlos, y adjudicar la mitad a cada cónyuge, de manera que los bienes que se le adjudiquen al cónyuge fallecido por su mitad en gananciales, más los privativos que éste tuviese, compongan los bienes que habrá que incluir en la herencia.

En cuanto a la forma de dividir los bienes de la sociedad de gananciales entre ambos cónyuges, se deben de hacer dos lotes equitativos cuantitativamente (no cualitativamente). Quiero decir, si por ejemplo los bienes gananciales son una casa que vale 100, un coche que vale 5, dinero por importe de 10 y un piso que vale 85, la suma de los bienes gananciales sería de 200, de los que corresponden 100 a cada cónyuge. El siguiente paso sería dividir los bienes y adjudicarse cada cónyuge bienes por importe de 100 (200/2). Las adjudicaciones no tienen porqué ser todo a mitad para cada uno (piso por 50, coche por 2.5, dinero por 5 y piso por 42,50), sino que se podría adjudicar la casa entera a un cónyuge y el resto entero al otro cónyuge, y ambos lotes también estarían valorados en 100 cada uno.

Una vez planteado lo anterior, paso a responder a tus dudas. En la comunidad de bienes que tenía tu padre con tu tío, y que cada uno ostentaba un 50 %, si el 50 % era de tu padre con origen ganancial, habrá que incluirlo en el inventario ganancial a la hora de liquidar la sociedad de gananciales. Como las comunidades de bienes no tienen personalidad jurídica, tú padre tendría un 50 % de cada uno de los dos pisos, y por tanto ese 50 % de cada uno de los pisos es ganancial.

Si es voluntad vuestra adjudicar ese 50 % de ambos pisos a tu madre, se podría hacer como pago de su cuota de gananciales, o bien, si se adjudican esos pisos al causante, también se le podrían asignar a tu madre como parte de su cuota en la herencia (ten en cuenta que el usufructo se puede convalidar con bienes en pleno dominio, siempre respetando los valores).

Las asignaciones debéis hacerlas siempre respetando los importes que debe tener cada lote para que no haya excesos o defectos de adjudicación, y las valoraciones de bienes deben siempre hacerse conforme a los valores fiscales que marque cada Comunidad.

Os recomiendo que os asesoréis a propósito de las valoraciones de los bienes y de cómo hacer los lotes, ya que, respetando las cantidades en todo momento, se pueden hacer distintas simulaciones que se adecuen a la voluntad de los herederos y de la viuda.

Saludos

febrero 11th, 2020

Muchas gracias Isabel por tu ayuda. Me queda una pequeña duda. La cuota de participación de mi padre fallecido en la Comunidad de Bienes es del 50%.El otro 50% de mi tio. El bien puesto en común son dos locales que forman parte del régimen de gananciales. La CB se creó para el arrendamiento de estos dos locales. En el artículo 5 de los Estatutos pone que la condición de comunero la ostentará cualquier propietario que, por cualquier título, viniera a serlo de los inmuebles comunales. Entiendo que mi madre podría ser comunera. La pregunta es: si los locales están en gananciales, un 50% corresponde a mi padre y el otro 50% a mi tio. Del 50% de mi padre, el 25% a mi madre. ¿En la participación de cuota en la Comunidad de Bienes es lo mismo? Es decir, mi padre tiene el 50% de cuota de participación y es como figura en el Documento de Constitución de la CB. ¿A mi madre le correspondería un 25% de esa cuota de participación en la CB por ser los locales en gananciales o no tiene nada que ver? ¿En el cuaderno particional habría que tener en cuenta el 50% de cuota de participación de mi padre o sería un 25% por lo expuesto anteriormente? Muchas gracias y disculpa por seguir preguntando pero es que esa duda es la que me sigue rondando.